返済負担率は「年収の25%程度」に抑えるのが無難

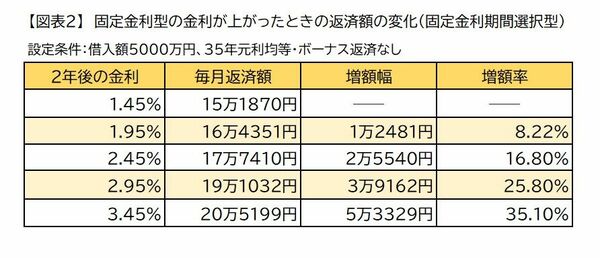

では、実際に金利の変動によってどの程度返済額が変わるのか。2年後の引き渡しを仮定して試算したのが【図表2】【図表3】だ。

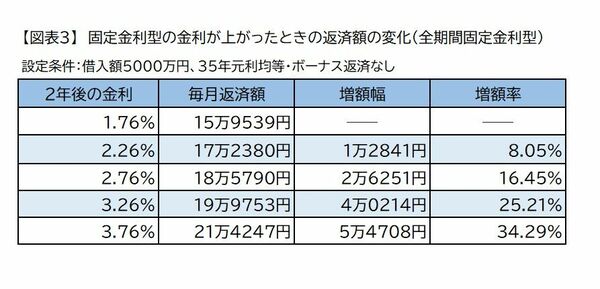

ひとくちに固定金利型住宅ローンといっても、固定期間が2年、3年、5年、10年などの一定期間に限定される「固定金利期間選択型」と、完済までの金利が固定される「全期間固定金利型」がある。固定金利期間選択型のほうが、全期間固定金利型より若干金利が低くなっている。

【図表2】は、固定期間が10年の固定金利期間選択型の適用金利が変わったとき、返済負担がどうなるのかシミュレーションしたものだ。

みずほ銀行の2023年10月の固定金利期間選択型(10年固定)の最優遇金利は1.45%だから、5000万円を35年元利均等・ボーナス返済なしで借り入れると、毎月返済額は15万1870円になる。

これが、0.5ポイント上がって1.95%になると16万4351円に、1ポイント上がっていると17万7410円に増える。1.45%の15万1870円の返済額であれば、年収600万円の人の返済負担率(年収に占める年間の返済額の割合)は30.4%、年収800万円で22.8%、年収1000万円で18.2%になる。

金融機関では年収400万円以上であれば、返済負担35%まで認めるケースが多いが、実際に35%まで借りるのは不安だろう。さほど年収が高くない人は、借入後の生活の安全を考えれば25%程度に抑えておくのが無難といわれている。

そう考えると、年収600万円ではやや不安があるものの、年収800万円、年収1000万円であればほぼ問題はないことになる。

それが、1ポイント上がって毎月返済額が17万7410円になると、年収600万円の返済負担率は35.5%に、年収800万円は26.6%に、年収1000万円だと21.3%になる。年収600万円では審査にひっかかるようになり、年収800万円でもやや心配になる。

もっと上がって3.45%になると、年収800万円でも返済負担率は30.8%に上がり、年収1000万円でも24.6%に達する。年収800万円の人でも安全を考えると、資金計画を見直したほうがいいかもしれない。

これが、全期間固定金利型になると金利のベースが高くなるので、さらに厳しくなる(【図表3参照】)。

みずほ銀行の2023年10月の1.76%だと、毎月返済額は15万9539円だが、2.76%になると18万5790円に、3.76%になると21万4247円に増えてしまう。どこまで負担に耐えられるのか、しっかりと確認しておいたほうがいいだろう。