米経済を支えた個人消費だが、その原資が減りつつある(写真:新華社/共同通信イメージズ)

米経済を支えた個人消費だが、その原資が減りつつある(写真:新華社/共同通信イメージズ)

FRB(連邦準備制度理事会)は9月20日のFOMC(連邦公開市場委員会)で政策金利を据え置いたが、パウエル議長の会見は年内の追加利上げの必要性を強くにじませる内容となった。会見では、来年の政策金利が高止まりする見通しも示している。

金融市場は来年の利下げと米国景気のソフトランディングに期待しているが、そのシナリオは実現するのか。FRBウォッチャーで、長年にわたって米国経済の分析を行ってきたみずほリサーチ&テクノロジーズの小野亮プリンシパルに、この先の米国経済の見通し、リスクについて話を聞いた。(聞き手、大崎 明子:ジャーナリスト)

家計の「過剰貯蓄」が枯渇へ、2024年は景気後退

──米国はかつてない急速な金利の引き上げを進め、ようやくインフレ率が下がり始めました。ただ、経済は依然として好調で、パウエル議長の9月20日の会見は年内の追加の利上げの必要性を強く示唆するものとなりました。こうした状態はいつまで続くのでしょうか。

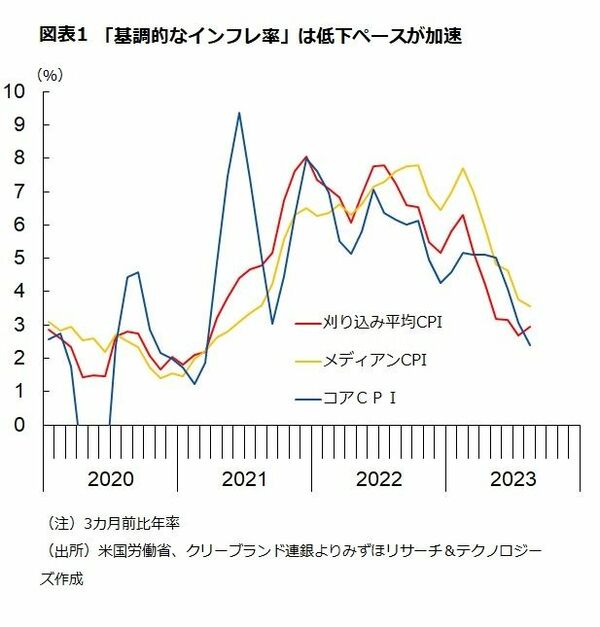

小野亮氏(以下、小野):刈り込み平均値(※)やメディアン(中央値)などの「基調的なインフレ率」の指標は低下ペースが加速しており、2~3%台半ばです。8月のコアCPIも4.3%に下がりました(図表1)。引き締め効果がようやく出てきたというところだと思います。

※変動の大きな品目を取り除いた平均値

【図表1】

米銀の貸出態度は厳格化が続いており、企業の利払い費は増大しています。借り入れの大半が変動金利であり、今後、借り換えを通じてますます厳しくなるとみています。

これまでは、消費の堅調が続いてきました。特に財消費(モノの消費)が急増しましたが、賃金の上昇もあって、サービス消費も回復し、過去のトレンドを超え始めています。これを支えたのが、家計の良好な財務基盤です。

リーマンショック当時とは異なり、家計はコロナ前でも無理な借り入れをせず健全な財務状態にありました。しかも、コロナ対策の給付金で貯蓄が潤沢になった。それが、家計が良好な財務基盤を維持した理由です。

家計が抱えるローンやリースなどの債務を見ると、可処分所得に占める返済負担の比率は2019年を下回る水準です。

住宅ローンは2019~21年に低利での固定への借り換えが進みました。自動車ローンやクレジットカードのローンの延滞率は2022年以降上昇していますが、2019年当時並みの低さにとどまっています。

このように旺盛な消費を支えてきた家計ですが、高インフレや高金利の「盾」となってきた過剰貯蓄を推計すると、10~12月期には枯渇する公算が大きい。7~9月期にすでになくなっている可能性もあります。

したがって、2024年にはFRBが進めてきた大幅利上げの影響が消費にダイレクトに効いてくるとみています。家計・消費が最良だった時期は過ぎつつあるということです。

山積みのジーンズの前で思案する男性。コロナ対策の給付金などで過剰となった貯蓄もそろそろ枯渇しつつある(写真:新華社/共同通信イメージズ)

山積みのジーンズの前で思案する男性。コロナ対策の給付金などで過剰となった貯蓄もそろそろ枯渇しつつある(写真:新華社/共同通信イメージズ)