円安と輸入物価の上昇で市民生活が打撃を受ければ、岸田首相にもアラームが届くか(写真:つのだよしお/アフロ)

円安と輸入物価の上昇で市民生活が打撃を受ければ、岸田首相にもアラームが届くか(写真:つのだよしお/アフロ)

長期金利が日本銀行の許容変動幅の上限である0.25%に近づく中、日銀は0.25%の指値で無限に国債を購入する「指値オペ」の発動を決めた。仮に指値オペを打った場合、円売りや日本株売りという形で現れる可能性がある。資源高の中で為替が円安に振れれば、市民生活に大きな影響を与えるだろう。みずほ銀行のチーフマーケット・エコノミスト、唐鎌大輔氏が指値オペの影響について解説する。

(唐鎌 大輔:みずほ銀行チーフマーケット・エコノミスト)

「指値オペ」が市場に与える影響

世界的な金利上昇圧力に押されて、日本国債の金利も押し上げられている。10年金利は0.20%台で定着し、イールドカーブコントロール(YCC)の許容上限と見られる0.25%に接近している。イールドカーブコントロールの柔軟な運営のため、日銀は市場で0.25%の指値で無限に国債購入を行うオペ(以下指値オペ)を公言しており、現行枠組みにおいてはあと5bps程度しか上昇余地はない。

目下、債券市場を中心に指値オペ(0.25%で無制限に10年国債を買い入れるオペ)の有無が注目されるが、日本経済の資金循環構造を踏まえれば、それがあろうとなかろうと金利水準はいずれ落ち着く公算は大きいだろう。よって、指値オペの有無にかかわらず、長い目で見れば金利の先行きに大きな変化はないと筆者は考える。

だが、仮に指値オペを打った場合、気になるのは金利よりも為替の水準である。

言うまでもなく、「金利が上がったら無限介入で押さえて貰える」という思惑が先行する債券市場は健全ではない。その猜疑心は、金融政策による価格統制が及ばない為替市場や株式市場において、円売りや日本株売りとなって現れる恐れがある。

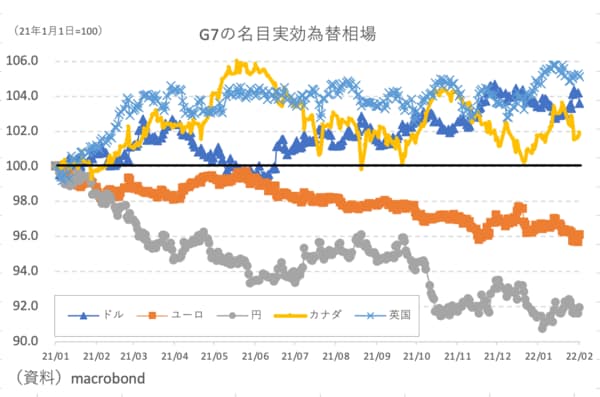

実際、昨年来の金融市場では円金利が落ち着く一方、円や日本株のパフォーマンスは国際的に見て明らかに劣後してきた。それを見ると、「債券で表現できないことを為替や株で表現している」という部分はあるように感じる。

この点、筆者は「日本回避」が取引のテーマになっていると昨年来、整理してきた。

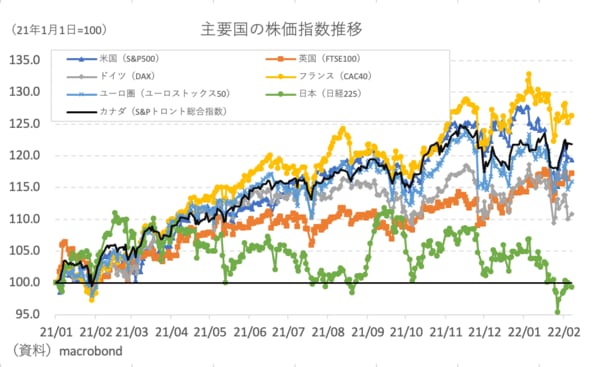

新型コロナに関して、慢性化する根拠薄弱な行動規制や入国規制は明らかに日本経済の活力を奪っている。2月7日付の日本経済新聞朝刊では「『コロナ鎖国』で日本離れ」という率直な見出しと共に、日本に見切りをつける外資系企業の動きが報じられた。こうした動きは既に金融市場では先行して起きていた印象がある。過去1年間で名目実効円相場が▲6%以上も下がったり、G7の株価指数で唯一前年比を割ったりするのはやはり日本固有の要因が悲観されていると考えるのが自然に思う。

例えば、世界的に株価が下落したとは言っても、他のG7諸国は前年比+10%以上の上昇幅を残しており、前年比横ばいないし下落の日本とは大分距離がある。資源高や変異株による感染拡大といったグローバルなテーマは日本株低迷の言い訳にならない。あくまで日本固有の要因が嫌気され、自由に売買可能な円や日本株にその思惑が出ているだけではないかと思われる。