円相場では1ドル152円が目前に迫っている(写真:共同通信社)

円相場では1ドル152円が目前に迫っている(写真:共同通信社)

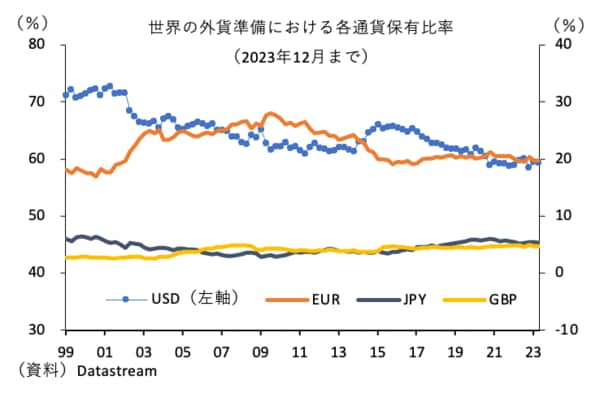

- IMFが発表した外貨準備高の構成通貨データ(COFER)を見ると、興味深い変化が見てとれる。米ドルの比率が60%を割り込む一方、円の比率が増えているのだ。

- COFERデータは基本的にドル建てのため、今の円安局面では構成比率が下がりそうなものだが、逆に上昇している理由は何か。

- リザーブマネーの世界で円選好が進んでいるのだとすれば、円安基調が定着している日本にとっては心強い援軍だ。

(唐鎌 大輔:みずほ銀行チーフマーケット・エコノミスト)

ドル比率低下はいつか政治問題化するか?

3月29日に、IMF(国際通貨基金)から世界の中央銀行が保有する外貨準備の構成通貨データ(COFER)が公表された。為替市場を中長期的に展望するにあたって重要なデータであるため、筆者は定期的に観測している。

COFERデータによると、世界の外貨準備は2023年12月末で前期比4868億ドル増の12兆3325億ドルと、2期ぶりに増加した。

昨年10~12月期に関して期末と期初を比較すると、米10年金利は4.6%程度から3.9%程度へ70bps程度下落し、名目実効ドル相場(NEER)は約3%下落した。その分、世界の外貨準備に占めるドル比率は価格効果もあって目減りした可能性が推測される。

実際、今回のCOFERデータではドル比率の低下が目を引いており、前期比0.74%ポイント減の58.41%と、2022年12月末時点に記録した史上最低値(58.52%)を更新した。2021年6月末以降、ドル比率は4四半期平均で見ても60%を割り込んでいる(図表①)。

【図表①】

常に70%強を誇っていた2000年代初頭を思い返せば、四半世紀を経て外貨準備運用の世界に新しい潮流が根づいているのは間違いない。

ちなみに、2022年6月末以降の累積変化幅は計0.56%ポイント減で、ロシアのウクライナ侵攻以降、西側陣営による各種制裁が長期化することによって、外貨準備運用における非ドル化の機運が定着している可能性がある。

もっとも、ドル比率の60%割れが定着する中で、ドル安や米金利上昇(≒米国債価格の下落)が問題視されるような地合いにはなっておらず、それゆえに米国の通貨当局(端的には政治)がこの動きを問題視するような状況にもなっていない。

しかし今後、例えば「意外にも下がらない米金利」が関心を引くような局面が到来すると、外貨準備運用の世界における「ドル離れ」はテーマとして台頭する可能性もある。

仮に、非西側陣営が米国債を保有しなくなっているのだとすれば、彼らの代わりに米国債を消化する先を見つける必要はある(見つけられなければ歳出を削減するか、米金利上昇をを甘受するしかない)。「意外にも下がらない米金利」を力業でねじ伏せようとすれば無理な利下げ、資産価格の高騰、バブルの醸成などにもつながる。

これは頭の体操に過ぎないが、中国・ロシアを基軸として対西側陣営との勢力分断が鮮明化かつ長期化する中、「ドル離れ」を新常態と捉え直した時、経済・金融情勢にどのような影響が考えられるのか。少しずつシナリオを検討しておく価値はあるだろう。