岸田政権は「新しい資本主義」を加速させるためにもレパトリ減税を導入してはどうか(写真:つのだよしお/アフロ)

岸田政権は「新しい資本主義」を加速させるためにもレパトリ減税を導入してはどうか(写真:つのだよしお/アフロ)

(唐鎌 大輔:みずほ銀行チーフマーケット・エコノミスト)

必要なのは需給にアプローチする手段

為替市場では政府・日銀による政策対応への思惑が高まりつつも、ドル/円相場は基本的に年初来高値圏で推移している。こうした状況下、改めて「どうすれば円安は止まるか」という点に関して世の問題意識が高まっているように感じられる。

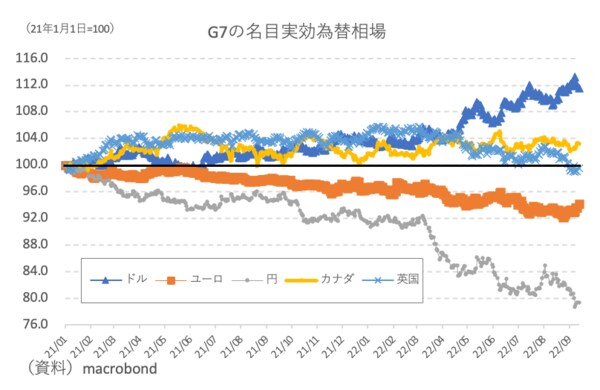

現下の円安を「円売りではなくドル買い」ともっともらしく説明したい向きが目立つが、名目・実質実効双方のベースで円相場の下落は他通貨対比で突出しており、すべてをドル側の要因で説明しようとする態度に筆者は賛同できない。

図示すれば一目瞭然だが、今年に入ってからの円相場の動きは「底割れ」と言って差し支えない(図表①)。ドル全面高には違いないが、ここまでの動きを強いられている通貨は他にない。

【図表①】

やはり見るべきは円の基礎的需給環境の変化である。

年間の貿易赤字が過去最大を記録する見通しで、季節調整済みの経常収支も赤字へ転化している以上、東京外国為替市場で「円を売りたい人の方が多い」という需給環境が極まっているというシンプルな事実は見逃せない。

だからこそ、日本からその需給環境について何らかのアプローチができるのではないかという発想はあっても良いはずである。

もちろん、米金利が下がってくれば円安が落ち着く部分もあろうが、いかんせん金利の議論で米国発の材料を凌駕するのは難しいだろう。

需給環境に直接アプローチする方法としては巷説話題の円買い為替介入が想起されやすいものの、原発再稼働による燃料輸入の減少やインバウンド解禁による円買いの増加なども一案としては挙がる。こうした施策は為替市場で断続的に取りざたされているが、どれも実現性や決定打を欠く印象は否めない。