144円台まで下落した円相場(写真:ロイター/アフロ)

144円台まで下落した円相場(写真:ロイター/アフロ)

(唐鎌 大輔:みずほ銀行チーフマーケット・エコノミスト)

9月7日、本稿執筆時点のドル/円相場は一時144.50円も突破した。これで年初来の値幅は31円に到達しており、「円安の年」としてはプラザ合意以降、最大の値幅を更新している(それまでは1989年の28.45円が最大の「円安の年」だった)。理由はどうあれ、2022年が日本円にとって歴史的な年になったことは間違いない。

足許の円売りの背景は様々考えられるが、今週に入ってから金融市場、とりわけ為替市場で取りざたされるようになったのは、主要パイプライン「ノルドストリーム1」の再開停止を受けたドイツ経済への悲観的な見通し台頭と、これに伴うユーロ/ドル相場の急落くらいしかない。

これはドイツを筆頭とする域内インフレ情勢を押し上げる話にも直結するため、9月8日の欧州中央銀行(ECB)政策理事会における利上げ幅拡大にも至る可能性がある。最近までマイナス金利仲間であったユーロの政策金利も際立って浮上し始める中、内外金利差の拡大が改めてクローズアップされ円売りに直結したのだろうか。

もっとも、内外金利差がテーマになるのはこれからが本番であろう。

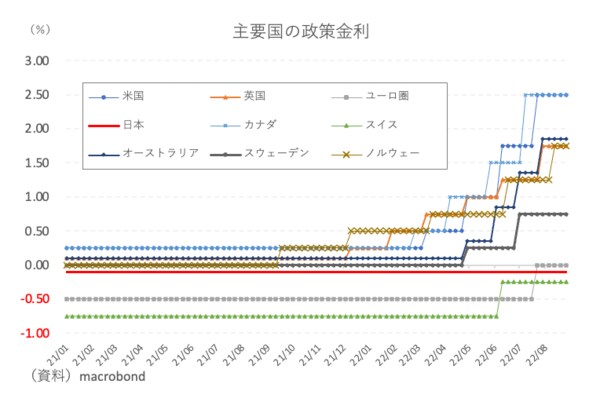

9月22日にはスイス国立銀行(SNB)の会合が予定されており、スイスの消費者物価指数(CPI)を巡る状況が前回6月会合から大して改善していないことを思えば、恐らく今回も+50bpの利上げが予想される。そのスイスの決定をもって、円は「世界で唯一のマイナス金利通貨」に位置づけられることになる(図表1)。

【図表1】

金融政策運営やこれに付随する内外金利差はこれまでも円売りに寄与していたとは思われるが、本格的なテーマになるとすれば、9月以降が本番ではないだろうか。