ドル高是正のタイミングはいつか(写真:ロイター/アフロ)

ドル高是正のタイミングはいつか(写真:ロイター/アフロ)

(唐鎌 大輔:みずほ銀行チーフマーケット・エコノミスト)

散見され始めたドル暴落説

ドル暴落の可能性を懸念する言説が散見され始めている。

プラザ合意時を彷彿とさせるドル高水準について、悪影響を指摘する向きは確実に増えており、「11月の20カ国・地域(G20)首脳会議でドル高是正の国際協調があるかもしれない」といった観測も見られ始めている。

さしずめ、第二次プラザ合意とも言えるシナリオだが、本当にそのようなことが起こるのだろうか。簡単に論点を整理してみたい。

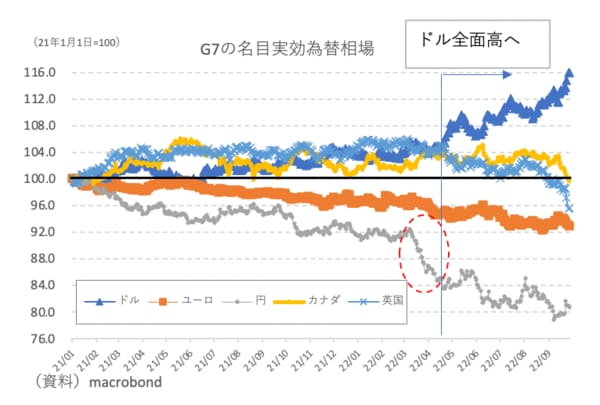

今春時点での円安相場は、日本固有の材料をテーマとした雰囲気が強かった。実際、今年3月にドル/円相場は114円から124円まで急騰したが、名目実効為替相場(NEER)ベースで見るとドル相場は横ばいだったのに対し、円相場は▲5.0%と全面安だった。

つまり、当時はドル高がまだ始まっていない中での円安であり、そこには「日本売り」の機運が確実にあった(当時から「これは円売りではなくドル買い」という解説が散見されたが、それは事実誤認である)。

NEERベースで見てドル高が本格的に加速したのは5月以降だが、円安相場はそれ以前から始まっていた(図表①)。

【図表①】

しかし、ここにきて為替市場は正真正銘ドル全面高の色合いが濃くなっている。これはNEERベースで見た英ポンドやユーロ、そして底堅さを維持していたカナダドルまでも崩れ始めていることからも読み取れる。

ここまで来ると、「円安はドル高の裏返し」という解説が適切になりそうだが、それにしても円の下落幅は突出しているのだから、「ドル全面高+日本売り」の結果が現状ということではないか(そもそもドル全面高と円全面安が同時並行すること自体、おかしな話ではない)。

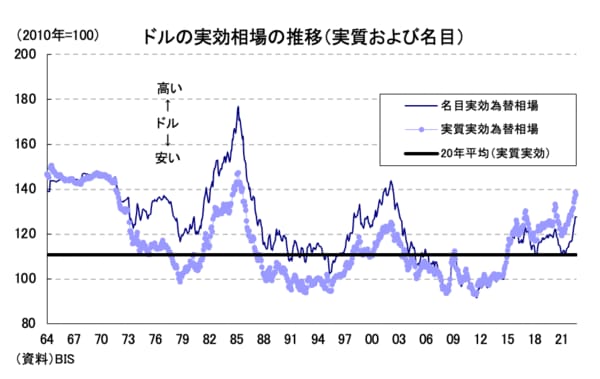

ちなみに、NEERベースのドルは8月時点で年初来+9.1%上昇しており、それ自体はかなり急な動きではある。ただ、図表②に示すように、水準自体は2002年10~12月期と同程度で歴史的に高過ぎるという印象はない。

【図表②】

だが、内外物価格差も反映した実質実効為替相場(REER)ベースで見ると、年初来の上昇幅は+7%に達し、水準としても1985年前後以来の高水準にある。理論的に収斂が期待される20年平均からの乖離率も+25%前後まで拡がっており、巷説でドル暴落説がささやかれ始めているのは根拠のない話ではない。

「インフレの国の通貨はいつか下落する」という理論的に示唆される結末に、市場参加者が警戒感を覚え始めている。

それでは、ドル高が修正されるタイミングはいつなのか。