支持率低迷に直面する石破政権だが、円金利の動向も無視できない(写真:代表撮影/ロイター/アフロ)

支持率低迷に直面する石破政権だが、円金利の動向も無視できない(写真:代表撮影/ロイター/アフロ)

(唐鎌 大輔:みずほ銀行チーフマーケット・エコノミスト)

円金利上昇で円買いの浅はかさ

5月に入り、国内の超長期債市場に強いストレスがかかり続ける中、長い期間を中心として円金利が上昇している。こうした金利上昇に伴って、為替市場では断続的な円高が続いており、「円金利上昇を材料視した円買い」という解説も見られる。

このような見方は正しいのだろうか。少なくとも筆者は全く同意できない。

仮に長年指摘されていた政府債務への懸念が日本の超長期債市場に現れているのが現状だとして、その主たるプレーヤーである海外投資家の存在を念頭に置けば、「日本売りゆえの円金利上昇」と解釈するのが自然だ(既報の通り、2~4月と超長期債の買い越しに関して、海外投資家は3カ月連続で過去最大を更新中である)。

その意味するところは、どう考えても円買いではなく円売りである。

そもそも「政府債務への懸念で金利が上がっている状況で当該国通貨が買われる」という矛盾した構図はあり得ないため、「政府債務懸念を受けた円金利上昇」か「円金利上昇を受けた円買い」か、いずれかの解釈が本質的に間違っているはずである。

現状、前者の論点は米国を筆頭にグローバルなテーマになっているため、ごく目先の話をすれば、前者は正しく、後者は正しくないと解釈したいところだ。

もっとも、だからと言って日本の債務危機を煽るような言説からも距離を取るべきであろう。

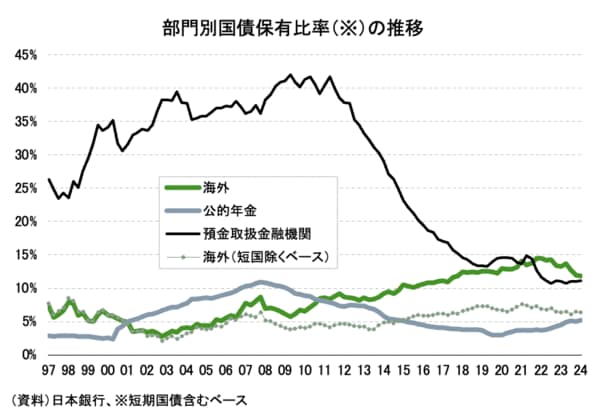

図表①に示すように、海外投資家の日本国債保有比率は短期国債を含めれば2024年12月末時点で約12%であり、過去四半世紀で明確に上昇傾向にある。ただ、短期国債を含めないベースで見れば約6%で横ばいである。

【図表①】