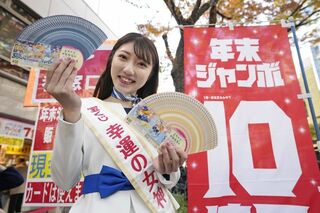

年末ジャンボの「リターン」と「リスク」についての考え方

現代ポートフォリオ理論は、ポートフォリオのリスクとリターンの関係を明らかにするものだ。通常は、縦軸にリターンとしてポートフォリオの期待収益率、横軸にリスクとし

残り4231文字

現代ポートフォリオ理論は、ポートフォリオのリスクとリターンの関係を明らかにするものだ。通常は、縦軸にリターンとしてポートフォリオの期待収益率、横軸にリスクとし

残り4231文字

ここからは、JBpress Premium 限定です。

カンタン登録!続けて記事をお読みください。詳細はこちら