(1)サマーラリーに向けて Buy in May

日経平均2万円を前に足踏みが続いている。Sell in Mayと季節的にもっとも相場が荒れる5月に入り、ギリシャ・ユーロ問題、中国不安、米国利上げの可能性とその影響、一部新興国の国際収支不安などの悪材料がどれほど株式相場押し下げるのか、人々は身構えていると見られる。

しかし、上述の悪材料は大分前から指摘され、その都度相場に織り込まれてきたことである。またギリシャにしても中国にしても米利上げにしても、危機への深刻化を止めるサーキットブレーカーは敷設されている。

唯一の懸念は、金利の急騰=債権価格の急落が起こり、一部投資家や金融機関に想定外の損失をもたらすことであろう。しかし、債券を売った資金が現金に向かえば金融不安が高まる可能性はあるが、よりリスクの高い株式などに向かうのであれば、市場全体としてはよりリスク許容度が高まるので、全く心配はいらない。そして(グローバル量的金融緩和政策の下で)現金に資金が向かう可能性は皆無と言っていい。つまり5月に深刻な売り材料が見当たらないのである。

また今年はそもそもいわゆる January Effect(1月効果)や、節分天井彼岸底などの季節性はことごとく現れてこなかった。過度の警戒はかえって買いチャンスを逸する可能性があり、危険なのではないか。

好需給と好景気

それどころか日本株に関しては、2つの好材料がある。第一は実体経済の顕著な改善、green shoots どころか full blossom の兆しが表れている。安倍訪米の成功により、地政学的裏付けがより確かになっていることも日本株投資に安心感を与えるだろう。第二に好需給が継続すると想定される。

2013年に15兆円日本株をネットで買った外国人は、2014年は沈黙、2015年に入っても4月にようやく2兆円買い増したところであり、日本株は依然相当のアンダーウェイトになっている。個人も2013年12兆円、2014年5兆円、2015年1~4月3兆円の大幅売り越しとなっている。GPIFや年金、保険などでの組み入れ増加もあり、内外すべての投資家において日本株投資の待機資金は巨額になっていると推測される。若干の押し目があるとしても5月はむしろ来るべきサマーラリーに向けての買い場となのではないか。

(2)好循環に向けての萌芽

空前の高収益、ROE大幅上昇へ

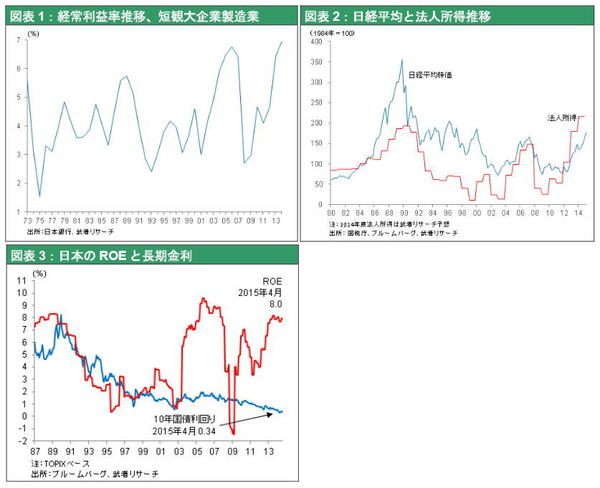

本格的景気拡大を確信させる多くのシグナルが現れている。中でも最も注目すべきは企業収益である。2014年度、2015年度と15~20%近い増収増益が続いていこう。直近の日銀短観の大企業製造業の経常利益率は2014年度、2015年度見通しともに7%と過去最高水準となった。バブル景気ピークの1990年ですら5.8%であるから、顕著な体質改善がうかがわれる。また(2000年代初頭にはほぼ赤字すれすれに陥った)日本企業の申告所得総額は2013年度にほぼ過去ピークに並び、2014年度には過去ピークを大幅に上回るだろう。日本企業全体として、稼ぐ力が大きく高まってきた表れである。加えて、自社株買い、増配により日本企業のROEは一段と上昇するだろう。