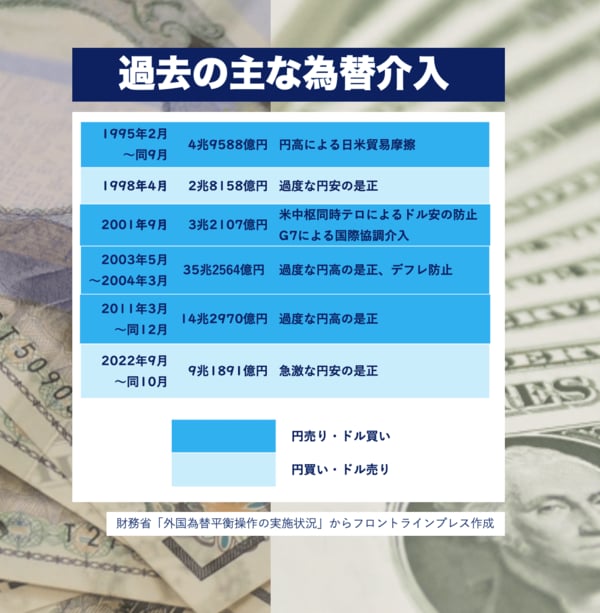

過去の為替介入はどれほど効果があった?

為替介入にはどの程度の実効性があるのでしょうか。過去の実例を見てみましょう。

よく知られているのは、急激な円安・ドル高に歯止めをかける狙いで実際された2022年秋の介入です。円を買ってドルを売る介入は24年ぶりで、当時は「伝家の宝刀をついに抜いた」と大きく報道されました。

9月22日に1ドル145円台を突破すると、政府・日銀はその日のうちに約2兆8000億円を投じ、円買いを進めました。その結果、相場は一時140円台に回復し、同日の終値でも142円台をキープ。その後、再び円安が進み、10月21日に1ドル151円台に入ると、またも円買い介入を実施し、同日のうちに約5兆6000億円、3日後の10月24日には約7000億円規模の追加介入を実施しました。

3度にわたる介入の規模は計9兆円余り。介入に加えて日本と米国の金融政策が影響するなどし、同年末12月30日の終値は1ドル131円台となりました。介入前に比べると、円高方向に大きく推移したのです。円買い介入は、同じく円安是正のために約2兆8000億円を投じた1998年4月以来の出来事でした。

これとは逆に、円売り介入の実績もあります。

イラク戦争が始まった2003年、米国では財政と貿易の収支がいずれも赤字となる「双子の赤字」に苦しんでいました。雇用不安が広がったうえ、米国の中央銀行である連邦準備制度理事会(FRB : The Federal Reserve Board)が政策金利の引き下げを示唆したことなどから、円高・ドル安が一気に進んだのです。

この年の7月ごろまで1ドル120円前後で推移していた相場は、翌2004年に105円付近を記録。止まらないドル安・円高は日本の輸出産業にマイナスとなり、国内のデフレが進行する恐れもありました。

そうした事態を受けて日本は2003年4月〜2004年3月に総額35兆円余りを投じ、円売り・ドル買いで円の押し下げを図ったのです。為替介入としては空前の規模でした。