ジャクソンホール会議に参加したFRBのパウエル議長、ECBのラガルド総裁、日銀の植田総裁(写真:ロイター/アフロ)

ジャクソンホール会議に参加したFRBのパウエル議長、ECBのラガルド総裁、日銀の植田総裁(写真:ロイター/アフロ)

- 今後の金融政策を占ううえで注目を集めたジャクソンホール会議。FRBのパウエル議長、ECBのラガルド総裁はともにタカ派的な姿勢を崩さず、おおむね市場予想通りの内容だった。

- 日銀の植田総裁は、世界経済の構造変化と日本の脱中国化について言及するなど、パウエル議長やラガルド総裁と足並みを揃えたが、肝心の金融政策については緩和姿勢を追認するもので、そのスタンスは欧米と対照的に映った。

- 何より、パウエル議長やラガルド総裁の発言は、世界経済の構造変化やインフレリスクに当事者として関わっている様子が伝わってきたが、植田総裁の発言はどこか評論然としており、“当事者感”に差があったように思える。

(唐鎌 大輔:みずほ銀行チーフマーケット・エコノミスト)

「少なくとも利下げはない」が重要な事実

注目を集めた国際経済シンポジウム「ジャクソンホール会議」でのパウエルFRB議長講演は、おおむね市場予想通りの内容となった。

パウエル議長はインフレ率に関し「依然高すぎる」とし、「さらに利上げの用意がある」と述べた。元よりハト派色の強い情報発信は期待されておらず、「データ次第で利上げ」という従前の姿勢が再確認されたに過ぎない。

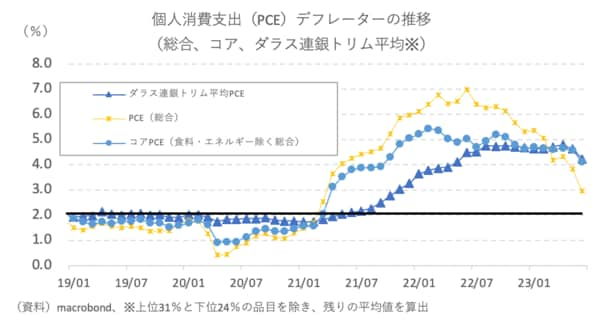

現状、米国のインフレ率は着実に2%目標を視野に捉えつつあるが、基調的なインフレ指標はその倍程度の伸びがまだ続いている(図表①)。その背景が賃金の騰勢だとすれば、利上げ停止を示唆するわけにはいかない状況である。

【図表①】

また、政治的にも来年秋の大統領選挙に目途がつくまで、インフレに対するファイティングポーズは解除できないという事情も推測される。原油価格が再浮上している現状も踏まえれば、ヘッドラインのインフレ率が下げ止まる展開も想定する必要がある。

こうした状況下、2024年上期はコアインフレ率をにらみながら、政策金利は「現状維持、場合によって利上げ」が基本線だろう。

金融市場では2024年上期中の利下げが織り込まれる状況にあるものの、半年前から先延ばしにされている利下げシナリオに説得力は感じられない。ドル/円相場に対する含意は「今後1年弱、少なくとも利下げはない」という事実で十分であり、それはキャリー取引を後押しする材料である。

筆者は年明け以降の円安ピークアウトを基本線としてきたが、少なくとも1~3月期、今後のデータ次第では4~6月期まで円安が続く可能性がある。