3年間の経過処置はあるが・・・

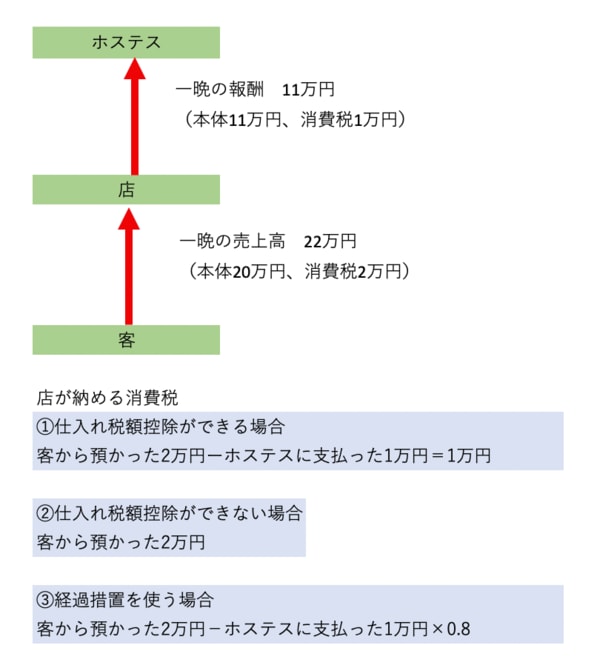

先ほどのBさん(免税事業者)が一晩で22万円を売り上げた場合、店側はBさんに11万円を支払うとする。Bさんがインボイス登録をしていれば、店側の消費税の納付額は1万円(売り上げにかかる消費税2万円-Bさんへの報酬(仕入れ)にかかる消費税1万円)となる。だが、Bさんはインボイス登録をしていないので、本来であれば店側はBさんに支払った1万円を控除できず、2万円を納付することとなるが、経過措置があるので1.2万円(2万円-1万円×80%)で済む。

実務上は、インボイス登録をした取引先には仕入れ税額控除を使い、免税事業者との取引は経過措置を使うことになりそうだ。実際に、業務委託で編集や原稿執筆を依頼している都内の出版社はこの方式を採用しているという。

ただし、この経過措置は問題をはらむ。一つは、インボイス登録をしてもしなくても同一額をもらえるため、取引先間での不公平感が生まれることだ。ホステスAさんがBさんに対して抱いた感情がこれだ。

二つ目は、経過措置は3年で切れることだ。いずれ事業者は仕入れ分の消費税全額を負担しなければならなくなる。

では、取引先にインボイス登録を求めるのがいいのか。公正取引委員会は、インボイス登録しないことを理由に、下請け事業者に対して取引価格を引き下げたり、取引を打ち切らないよう注意喚起している。公取委の注意喚起や競合他者との競争上、仕入れ税額分を負担する事業者が相当程度出てくるとみられる。

ケース1で店側が、当初Aさんに伝えた「非登録のホステスにはこれまで支払っていた消費税分は差し引く」という方針を覆し、非登録のホステスにも消費税込みの額を支払うことを決めたのも、こうした状況に配慮したからだろう。ホステスは引き抜きや人の出入りが激しく、他店の動向を見ての判断とみられる。

インボイス導入前は、登録しないフリーランスなどの事業者が支払額を減らされるリスクが取りざたされた。今後は、免税事業者との取引で仕入れ税額分を自己負担せざるを得ない事業者、特に零細事業者の財務圧迫が顕在化してきそうだ。