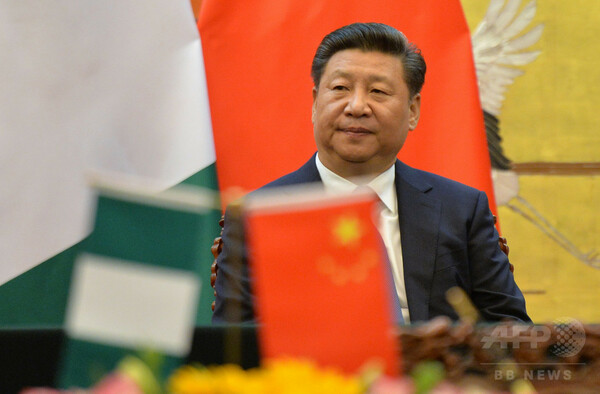

中国・北京でナイジェリアのブハリ大統領との署名式に臨む習近平国家主席(2016年4月12日撮影、資料写真)。(c)AFP/KENZABURO FUKUHARA〔AFPBB News〕

世界株式に悲観論が強まっている。スタンレー・ドラッケンミラー氏やカール・アイカーン氏など少なからぬ老練の投資家がリーマンショック類似の株式ショックがあり得る、との懸念を表明している。確かに昨年夏以降の度重なる世界的株式急落、新興国・中国の市場不安などを、市場の本格的下落の予兆である、とする見方も排除できなくなっている。

しかし、悲観論の最も重要な根拠は、循環論、つまりリーマンショック以降の株高が5年を経過し長期下落局面に入る日柄である、とするチャート上の見解であるが、チャート上の懸念を除けば経済的、政治的株式暴落の理由は、根拠薄弱と言えるのではないか。

経済的政治的要因として、1. 米国経済拡大の成熟化、2. 米利上げがもたらす悪循環、3. 世界的供給過剰=需要不足、4. 政治的懸念、英国のEU離脱や米大統領選挙、4. 米国企業業績の増加息切れ、5. 割高な株式バリュエーション、等が指摘さていれるが、それら一つひとつはリーマンショックとは程遠い、軽量級の要因である。

市場に存在する強い警戒論、G7など各国政策当局による手堅い景気配慮を見ると、現状が過剰楽観やバブル形成といった、暴落を引き起す環境とは対極にあることが、明らかである。特に世界の中核を担う米国経済が近い将来リセッションに陥る可能性がほとんど考えられないことは重要である。

唯一中国の破壊力の可能性は排除できない

ただし、中国経済危機が進行し、世界金融危機が勃発するとなれば、中国の巨大な過剰供給力と潜在的不良債権が市場に突然の破壊力をもたらす、という可能性を完全には排除できない。そもそも、世界貿易の縮小、石油をはじめとする商品市況の悪化と過剰供給力、世界経済と世界の株式市場の不安定化はひとえに、中国リスクが無視できなくなったことにある。