「戻らぬ円」の存在も粘着質な円安の一因(写真:beauty_box/イメージマート)

「戻らぬ円」の存在も粘着質な円安の一因(写真:beauty_box/イメージマート)

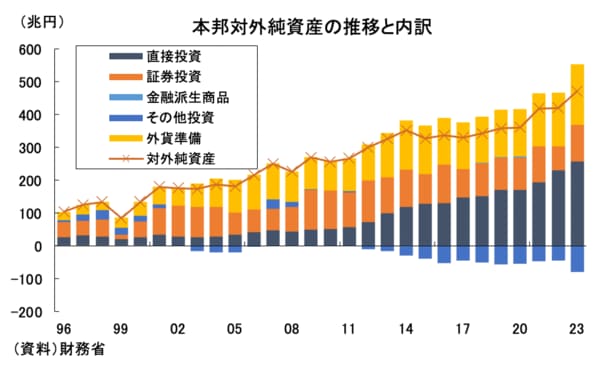

- 財務省が発表した対外資産負債残高によれば、2023年末時点の対外純資産残高は471兆3061億円と5年連続で過去最大を更新した。33年連続の「世界最大の対外純資産国」である。

- この事実をポジティブに捉える向きも少なくないが、対外純資産残高が積み上がったのは日本国内に期待収益率の高い投資機会が乏しかったため。結果、企業の海外投資が加速し、「戻らぬ円」の割合が膨れ上がった。

- 今の日本は統計上でこそ黒字だが、キャッシュフローでは断続的に赤字。対外純債務国よりも救いはあるが、対外資産が半永久的に回帰しなければ、純債務国に近いような通貨売りに直面する場面もあり得る。

(唐鎌 大輔:みずほ銀行チーフマーケット・エコノミスト)

33年連続世界最大の対外純資産

依然、ドル/円相場は年初来高値圏での推移を強いられている日本だが、5月28日、財務省から2023年末時点の「本邦対外資産負債残高」が公表された。日本経済が保有する外貨建て資産の多寡を測るデータは、常に需給要因を円相場分析の中心に据える筆者にとっては極めて重要であり、昨年のコラムでも取り上げている。

◎終わらない円安基調の正体、過去高水準「日本に戻ってこない円」をどう見る?(JBpress)

2023年末時点の日本の対外純資産残高は471兆3061億円と5年連続で過去最大を更新し、33年連続で「世界最大の対外純資産国」のステータスを維持することになった(図表①)。

【図表①】

資産・負債の別に見ると、対外資産残高は前年比+11.1%の1488兆3425億円、対外負債残高は+10.6%の1017兆364億円であった。

資産の相対的な増加幅が大きく、純資産が押し上げられている。対外資産の増加を要因別に見ると、前年差(+148兆8342億円)のうち、半分に相当する+75兆6510億円が為替要因(すなわち円安による評価益)である。

それ以外では、資産価格の変動を反映するその他要因が+121兆4360億円、売買取引の変動を反映する取引要因が▲48兆4110億円であった。

取引要因でマイナスが目立っているのは、取引の中心が株式や金融派生商品であり、円安や株価上昇で評価益が出たところ、利益確定的に売却された対外資産が多かった可能性などが推測される。

「数量として減少しているが、評価益として増えている」という状況が続くことは、日本が保有する対外資産1単位当たりの金額が膨らんでいる状況を示唆する。このような変化が続くと対外資産の流動性は直感的に欠けてくるようにも思われる。来年以降の動きを見る上での注目点としたい。

統計上の黒字をかさ上げする直接投資収益

過去1年、このコラムでは経常収支の構造変化を念頭に、執拗な円安相場の真因を探ってきた。その特徴の一つとして巨額の黒字を記録しつつキャッシュフローベースでは円に戻ってこない第一次所得収支の存在に焦点を当ててきた。

より具体的には、第一次所得収支における直接投資収益、厳密にはそれを構成する再投資収益が増えていることが「統計上の黒字」をかさ上げしており、実際の円買いに繋がるCFを目減りさせている可能性を指摘している。

【著者の関連記事】

◎円安反転のために金利上昇を受け入れる日本、利払い不安に伴う円、国債、日本株のトリプル安も現実味(JBpress)

◎円安抑止の処方箋、NISA国内投資枠の導入で「家計の円売り」は抑えられるか?(JBpress)

◎【円安トレンドに変化なし】「貯蓄から投資」で海外に流出する個人金融資産、最新の資金循環統計で浮き彫りに(JBpress)