(英エコノミスト誌 2024年3月2日号)

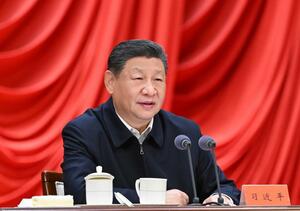

ついにバブル後の最高値をつけた日経平均(3月1日、写真:つのだよしお/アフロ)

ついにバブル後の最高値をつけた日経平均(3月1日、写真:つのだよしお/アフロ)

株価は急騰しているかもしれないが、AIでさえ、過去10年間の株高の再現を牽引することはなさそうだ。

株式市場は徐々に上昇する傾向がある。

ところが最近、相場は急騰した。米国株は10月末から21%上昇し、2022年1月につけた目のくらむような最高値をおよそ5%上回っている。

2月22日には欧州株が2年ぶりの高値を更新した。経済について楽観論が渦巻くなかで、インドは数年にわたる株高を謳歌している。

停滞の代名詞だった日本株でさえ、数十年に及ぶ低迷の前につけた1989年の水準をようやく超えた。株価の高騰には目を見張るものがあった。

2010年以降、米国株で構成されるS&P500種株価指数は実質ベースで年間11%のリターンを上げている。

バブルが弾けるのは時間の問題か

市場が対処しなければならなかった問題を考えると、こうした利益はなおのこと驚異的だ。

低金利時代の後に2年間の利上げが続き、債券投資家は今でも目先は利下げがないことに賭けている。

米国と中国の間では激しい貿易戦争が繰り広げられている。ウクライナと中東、アフリカの一部地域では、本物の戦争が繰り広げられている。

世界中で政府が自由市場とグローバル化に背を向け、産業政策と保護主義に走っている。

これだけの出来事があってもこの上昇相場が立ち消えなかったとすれば、一体何が終止符を打つのだろうか。

一つの結論は、特に米国で、バブルが弾けるのを待っているということかもしれない。

ウォール街では、株価バリュエーション(株価が企業の1株利益の何倍まで買われているかを示す株価収益率)が平均で1990年代終盤のドットコムバブルの最中の水準の80%、超の字がつくほど低い金利が上昇し始める前の2021年のピークの90%に達している。

同じような極端なレベルは、集中度(上位企業が株式市場全体に占めるシェア)やバリュー・スプレッド(最も割安な企業と最も割高な企業の価値評価の差)のような尺度にも見られる。

市場全体に占める比率で見た米国企業上位10%の企業価値は今、1930年代の大恐慌の一因になった株価暴落以来の高さになっている。

そして金融市場のなかで最もバブルめいた一角を忘れてはならない。

ビットコインは再び6万ドル前後で売買されており、2021年のピークに迫っている。