住宅・マンション価格の高騰とともに50年超の長期ローンを組む人が増えている(写真:David Gyung/Shutterstock.com)

住宅・マンション価格の高騰とともに50年超の長期ローンを組む人が増えている(写真:David Gyung/Shutterstock.com)

住宅ローンの返済期間は35年までというのが常識だったが、最近では40年、50年といった超長期ローンが登場している。住宅価格の高騰もあり、返済負担を減らすことができる長期ローンの利用者が増えているというが、果たしてリスクはないのだろうか。住宅ジャーナリストの山下和之氏が解説する。(JBpress編集部)

>>【表】これを見れば一目瞭然!返済期間別の毎月返済額・ローン残高の違い

「50年ローン」にすると借り入れ可能額はどのくらい増えるのか

住宅金融支援機構が民間機関と提携して実施している住宅ローン「フラット35」のほかに、50年返済までOKの「フラット50」の取り扱いを開始したのは2009年のことだった。これが、全国で利用できる「50年ローン」の先駆けと言っていいのではないか。

当初はさほど注目されず利用者も少なかったのだが、2010年代半ばになると、地方銀行を中心に50年ローンを導入するところが増えてきた。地方銀行のローンは利用できるエリアが限られるが、数年前からは全国で利用できるネット銀行でも採用されるようになり、利用者の増加に拍車がかかった。

その最大の要因は、何と言っても新築マンションをはじめとする住宅価格の高騰だ。住宅ローンは返済期間を長くすれば毎月返済額が減り、借り入れ可能額が増える。そのため、50年ローンを利用すれば、「高嶺(高値)の花」になりつつあるマイホームを手に入れることができるのだ。

通常、銀行ローンの審査では、返済負担率(年収に占める年間返済額の割合)の上限が35%とされている。年収600万円の人が、金利1%、35年元利均等・ボーナス返済なしで借りるとすれば、借り入れ可能額は6200万円だが、返済期間を50年にすれば、8260万円に増える。これならば買いたくても手が届かなかった物件の選択肢も広がる。

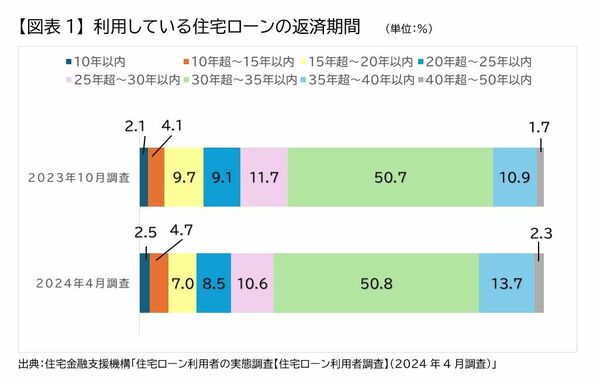

そんな背景から、50年ローンをはじめとする35年超のローンを利用する人が増えている。【図表1】にあるように、2023年度中に住宅ローンを利用してマイホームを購入した人のうち、「35年超~50年以内」の住宅ローン利用者の合計は16.0%で、前年調査の12.6%から3.4ポイント増えている。今年度はもっと増えることになるだろう。

事実、最近分譲された超高層マンションの販売担当者は、「検討されているお客さまのうち、2割近くは50年ローンを考えているのではないか」と話す。高額マンションの販売現場では、そんな声がしばしば聞かれるようになってきた。

多少無理しても、いま買っておけば5年後、10年後には資産価値が高まるので50年ローンでも全く問題ない。むしろ50年返済にすることによって、毎月返済額が減る分、預貯金を増やしてせっせと繰り上げ返済をしていけば、結果的には20~30年程度で完済できると考える人たちもいるようだ。