6月の金融政策決定会合を受け記者会見する植田和男・日本銀行総裁(写真:共同通信社)

6月の金融政策決定会合を受け記者会見する植田和男・日本銀行総裁(写真:共同通信社)

日本銀行がゼロ金利の解除に続き、長期国債の買い入れ減額を決めた。「異次元」から脱却に動くが、折からの円安もあり、批判は絶えない。日銀に対する不満を解消するには何が必要なのか。元日銀の神津多可思・日本証券アナリスト協会専務理事が解説する。(JBpress編集部)

(神津 多可思:日本証券アナリスト協会専務理事)

真の「金利ある世界」までに必要な時間的余裕はどれくらいか

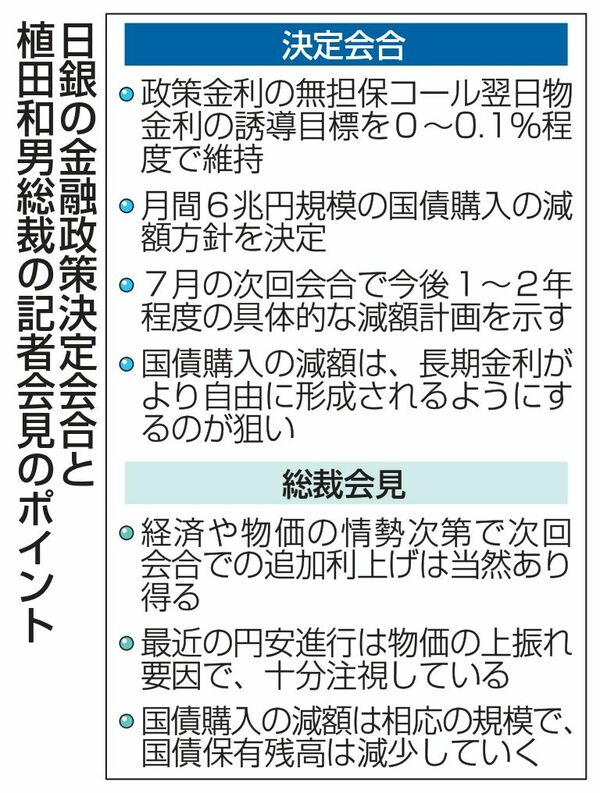

6月13〜14日に日本銀行の金融政策決定会合が開かれ、長期国債買い入れを減額していく方針を決定した。市場参加者の意見も確認した上で、次回7月の会合で今後1~2年程度の具体的な計画が示される。長期国債の買い入れ減額という方向性については、すでに広く金融市場参加者の間で共有されていると思われる。にもかかわらず、日本銀行がさらに時間をかけようとするのはなぜだろうか。

日本銀行の植田和男総裁は、「普通」の金融政策に戻るとしているが、本来、その下での長期金利は、中央銀行の介入による影響を受けず、金融市場参加者の判断で決まるはずだ。長期金利の決定に関して、すぐ「普通」に戻れない背景には、これまで日本銀行が長期金利の水準を強力に誘導し、その結果、発行済国債の約半分を保有するに至っているとの事情がある。

すぐ「普通」に戻ろうとすれば、購入する国債の額だけでなく、おそらく保有国債も大幅に減らさなくてはいけない。短期間で実現しようとすれば、長期金利もすぐに普通の水準になるのだろう。その水準は、インフレ期待が2%でアンカーされた状態では、2%+αとなるはずだ。

名目金利は実質金利と期待インフレ率の和になるという、いわゆる「フィッシャーの関係式」がある。1990年代までは、長期金利についてごく大雑把には成立していた。日本銀行が量的緩和を始め、強化していく前のことだ。

現在、潜在成長率とも連関する実質金利は当時より低下しているはずだが、それでもいくぶんのプラスだとすれば、インフレ期待が2%の下での「普通」の長期金利は2%を上回るのだろう。

ただし、長期金利がいきなりそのような水準にまで上がれば、資金の調達・運用の両サイドで大きな摩擦的コストが発生する。では、どれだけの時間をかけてその水準に長期金利が戻っていくのなら、そこにかかるコストは許容範囲に収まるのか。別の言葉で言えば、真の「金利ある世界」に戻るまで、日本経済にはどれだけの時間的余裕が必要なのか。