15日の米国市場は、株高・債券安の動きになった。材料になったのは、前日に発表された米半導体大手の決算内容についての前向きな評価に加え、この日発表された景気指標が市場予想比で上振れたこと。米6月の鉱工業生産は前月比▲0.4%。8カ月連続で減少したものの、マイナス幅は5月の▲1.2%から大きく縮小した。また、米7月のニューヨーク連銀製造業景況指数は▲0.55で、15カ月連続マイナスながら、幅は6月の▲9.41から大きく改善した。ニューヨークダウ工業株30種平均は3日続伸。前日比+256.72ドルの大幅高で、終値は8616.21ドル。米10年債相場は3日続落し、利回りは一時3.62%まで急上昇した。

鉱工業生産が前月比プラス転換へと徐々に向かっていること自体に、違和感はない。日本やユーロ圏の動きに比べて、米国の出遅れ感が目立っているほどである。在庫調整が進捗していることは、ISM製造業景況指数の内訳である在庫指数の急低下から明らか。在庫調整がさらに進捗していけば減産が緩和されること、および低燃費車への買い替え促進策(最大4500ドルを補助)の効果が夏場以降に出てくると見込まれることから、鉱工業生産の前月比プラス転換が近く実現する可能性は高いと見込まれる。だが、日本の場合と同じく、問題は「その後に起きること」である。

在庫調整に関連した自律的なリバウンド、景気刺激策の効果はいずれも、持続性を欠く。いったんプラスに転じた鉱工業生産は、徐々に上向きの角度が緩くなり、ついにはベクトルが下向きに変わって、景気の「二番底」懸念を強めることになるものと予想される。

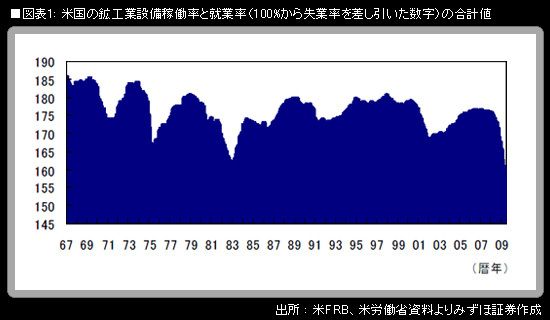

また、米国の6月の鉱工業設備稼働率が68.0%に低下し過去最低を更新したことも、物価面で重い意味合いがある。「スラック」の大きさを簡易に知るため、鉱工業設備稼働率と、雇用統計の就業率(100-失業率のパーセンテージ9.5=90.5)を合計した値は、6月時点で158.5。8カ月連続の低下で、算出が可能な1967年以降の最低を更新した。需給ギャップの拡大は、言うまでもなく、デフレ圧力の増大に直結する話である。米6月の消費者物価指数は、前年同月比でみると、総合が▲1.4%で、1950年1月以来の落ち込み幅。これには昨年の原油高の反動が寄与しているわけだが、コアで見ても、前年同月比は+1.7%に鈍化している。サンフランシスコ連銀イエレン総裁が言うように、コア消費者物価指標はこの先、+1%前後の水準に低下していく可能性が十分あると、筆者もみている。