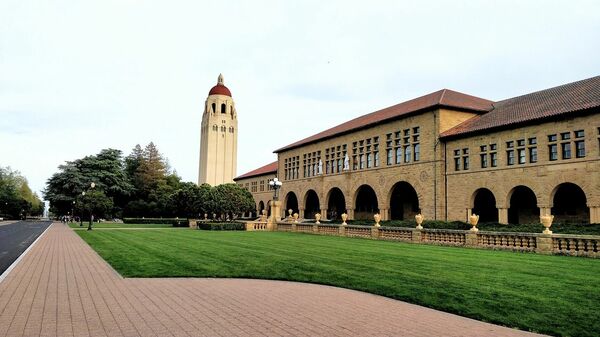

米シリコンバレーにあるスタンフォード大学(写真)の脇を走るサンドヒル・ロードは別名VC通りとも呼ばれ、数々のVCが軒を並べている

米シリコンバレーにあるスタンフォード大学(写真)の脇を走るサンドヒル・ロードは別名VC通りとも呼ばれ、数々のVCが軒を並べている

今、金融庁が提案している「年金運用改革」は、21世紀最大の日本経済成長の「発火点」になりうる。

「宝の持ち腐れ」を「宝の山」に変えうるからだ。しかも、財政負担はゼロだ。

日本経済が成長する新しいエンジン

「年金運用改革」は、長らく空席だった日本経済成長の「金融エンジン」を新たに誕生させうる。

1992年に戦後の経済成長を支えてきた「メインバンク・システム」を放棄したことで、日本は成長のための「金融エンジン」を喪失した。

「失われた30年」を経て、世界の「年金運用先進国」と同様に日本も「年金運用」が経済成長の「金融エンジン」となる時代が来たのだ。

では、「年金運用」のどこをどう「改革」するのか?

私の考えでは、今は「経営不在」の日本の「年金運用」に、世界標準の「ガバナンス」と「経営能力」を備えさせて、守りにも攻めにも強い「年金運用経営」を確立することだ。

「年金運用経営」は、本来は高度の専門性、知識と経験と判断力、そして、実行力を必要とする。本来あるべき姿に日本の「年金運用」も脱皮しなくてはならない。

そもそも、「年金運用経営者」は、「年金加入者」から「委託」されて「年金運用」を「受託」している「はず」である。

厚生年金と国民年金から成る「公的年金」でいえば、国民という「年金加入者」から「委託」されて「厚労省年金局」は「年金運用」を「受託」している。

「企業年金」であれば、資金を拠出する従業員と企業のオーナーである株主という広義の「年金加入者」に委託されて「企業年金」が「年金運用」を「受託」している。

(厚労省年金局はさらにGPIFという世界最大の年金資金運用のための独立行政法人に厚労省が決める方針に従って217兆円の国民の「年金運用」を委託している)

(しかし、重要な「年金運用政策変更」に責任を持つのはGPIFではなく厚労省年金局であり、その緊急課題については前回詳述した)

つまり、本質的には年金における「年金加入者」と「年金運用経営者」との関係は、企業における「株主」と「企業経営者」との関係と同じく、「委託者」と「受託者」との関係である。