本コラムの締めくくりとして、今後、例えば年内までの期間における日本の個人投資家にとっての資産運用戦略を考えてみましょう。

結論から言えば、引き続きインカム追求が主要な投資戦略と考えられます。ただし、債券やREIT(不動産投資信託)への偏りを解消するために、特に先進国の高配当株式にも投資先を広げることが一案と考えています。

(まだまだ)インカム追求が必要と考える理由は極めて単純で、株式や社債、REITなどのリスク資産からはキャピタルゲインを得られそうにないためです。これを簡単に言い換えると「株(リスク資産)は上がりそうにない」となりますが、「だったら、株(リスク資産)は買えない」という結論には必ずしもならないと考えています。なぜならばリスク資産からは、利息や配当などのインカムゲインが得られるためです。ここで、様々なリスク資産の価格動向を振り返りつつ、今後の動向を検討してみましょう。

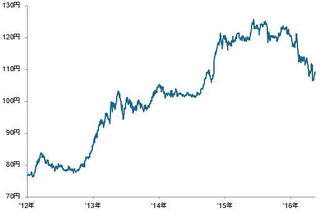

リスク資産価格はこのところ横ばい

図1では、主要なリスク資産価格の動向を、2008年から直近時点まで示しています。これを見ると、2015年から直近2016年6月までの約1年半の間、多くのリスク資産価格は上下に大きく変動しつつも、結局のところ、直近水準は2015年1月の水準とほぼ同じで、横ばいのレンジ推移に留まっていることが確認できます。

図1 主要なリスク資産価格の動き

図1 主要なリスク資産価格の動き価格指数、現地通貨ベース、2015年1月1日=100

出所:S&P Dow Jones Indices、FTSE、東京証券取引所、BofA Merrill Lynch、Bloomberg、JPモルガン・アセット・マネジメント

注:指数は次のとおり。米国REIT指数:FTSE NAREIT All Equity REITs Index、米国投資適格社債: BofA Merrill Lynch US Corp Master Index、米国ハイ・イールド債券:BofA Merrill Lynch US High Yield Index

データは2016年6月30日時点で取得可能な最新のものを掲載

拡大画像表示