ごった煮の悲観論、長期金利低下は株高要因

9月後半に入ってから一転、世界株式は突然の同時下落に見舞われている。ヘッジファンドの売り浴びせに悲観論が共鳴している観がある。しかし議論されている悲観論は大別すると、(1)米国の超金融緩和終焉と利上げにより緩和マネーによる株価押し上げが終焉する、(2)世界景気失速、(3)政策の誤り、であるが、いずれも説得力に乏しい。

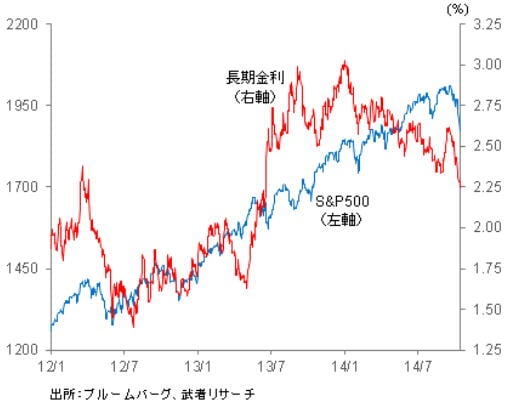

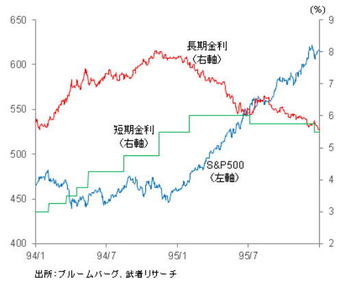

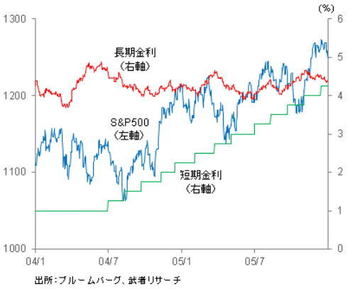

まず(1)のFRBの量的金融緩和縮小、利上げが懸念要因とされるなら、それはまず長期金利上昇をもたらすはずであるが、9月半ば以降の株安は長期金利の急低下と同時に進行している。金利低下は資本コストの低下をもたらし、今後のリスクテイクと株高要因となるはずである。さらに過去の利上げ開始局面を振り返っても株安の懸念は不要と思われる。1986年、1994年、1999年、2004年と長期利上げの最初の局面ではいずれも株価は堅調であり、株価が下落に転じるのは金融引き締めが長期金利を大きく押し上げた後であった。つまり金融引き締めの初期において長期金利が抑制されている限り、株価の崩れが起こったためしはないのである。

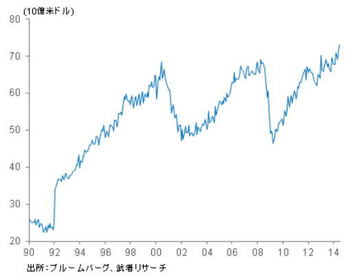

次に(2)の世界経済の現状に関しても、警戒感は浮上しているものの失速の気配はない。10月7日発表のIMF世界経済見通しでは、米国の突出した成長牽引が顕著になった。2014年世界3.3%(米2.2%、ユーロ圏0.8%、日0.9%、新興国4.4%) 、2015年世界3.8%(米3.1%、ユーロ圏1.3%、日0.8%、新興国5.0%)と欧州、日本の減速が顕著な一方、米国経済の見通しが上方修正されている。米国の雇用増加が加速し始め、設備投資も非国防資本財受注の回復に見られるように増勢が顕著である。米国の順調な経済拡大が世界の趨勢を支配し、世界的好投資環境が続くのか、非米の経済困難が世界の趨勢になるのか、やはり前者の可能性が強い。

唯一根拠のある懸念は(3)の政策の誤り、つまり時期尚早の需要抑制策の採用であるが、米国の場合FRBの優先順位は明確であり、その懸念は排除できる。インフレやドル暴落など金融緩和を遮断せざるを得ないようなトレードオフは全く発生していないのであるから、政策の誤りによって経済と市場が失速させられる懸念は小さい。