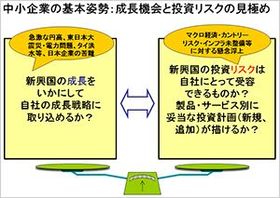

日本の中小企業は今、あらためて岐路に立っている。苦難を強いられる日本国内の経営環境の下、新興国、特にアジアへ進出すべきか否かと。

一般に、企業の海外投資の意思決定プロセスでは、経営者は現状のままでいることのリスクが高まれば高まるほど海外投資を始めざるを得ないという意思決定に帰結する。

海外進出における客観的なリスク判断が必要な中小企業

つまり、海外投資は理論的には経営リスク回避行動という側面が強い。そして、新興国での投資機会を認識した企業が海外進出を実行するか否かは、受容せざるを得ない経営リスクの程度、つまり経営リスクの源泉となっている不確実性をいかに評価するかにかかっている。

経営資源が限られる中小企業の場合、海外進出リスクが相対的に高いものとなっており、事業リスクに対する見方はよりシビアだ。一度、海外事業から撤退すれば、それによる心理的負担、本社のモチベーションに対する悪影響等も考えられ、多少の損失が発生しても容易に撤退を意思決定できないからだ。

ところが、近年、日本の中小企業が海外投資する際、多くは経営者の個人的な経験や人脈、第六感、顧客企業への追従、競合他社の後追い(群集心理)などによって経営判断がなされてきた風潮があることも否定できない。

今後、これまでの経緯を踏まえ、日本の中小企業は新興国での新規・追加投資の検討に際し、客観的な視点から成長機会と投資リスクの見極めが求められている。

海外投資リスクの判断においては、投資対象国のカントリーリスクを正確に把握したうえで、海外投資が現時点において本当に必要なのか、現時点及び将来の企業体力等から判断して本当に実行可能なのかを慎重に検討すべきだ。

投資リスクの分類

投資リスクは「非常危険」と「事業危険」とに区分され、事業危険には「外部的要因に基づくもの」と「内部的要因に基づくもの」がある。そして、「非常危険」と「外部的要因に基づく事業危険」は「広義のカントリーリスク」に分類される。

一方、「内部的要因に基づく事業危険」は「企業の責に帰するリスク」として分類され、(1)投資計画の欠陥、(2)合弁パートナーとの紛争、(3)日本人経営者の選定失敗、(4)日本側本社の経営悪化などを含む(出所:高倉信明[1985]『実践カントリーリスク対策』)。

中小企業が海外投資にかかる検討を行う際は、カントリーリスクのチェックに続いて、「企業の責に帰するリスク」、つまり事業リスクに関連する項目を事前に慎重に吟味することが重要だ。