金価格もハイペースで上昇している(写真:Pixfiction/Shutterstock.com)

金価格もハイペースで上昇している(写真:Pixfiction/Shutterstock.com)

金価格は、2024年に入り上昇ペースが加速し、1トロイオンス(約31グラム)当たり2200米ドルを上回った。日本国内でも、1グラム当たり1万2000円台を突破し、最高値圏で推移している。この事実は、日経平均株価がバブル期超えになっているニュースに掻き消され、大きな注目を集めるまでにはなっていないものの、最近の金価格上昇には目を見張るものがある。米ドル建ての金価格は、2022年9月の1600米ドル超からわずか1年半で、37%超の上昇になっているからだ。

資産運用に際しても、株式や債券とは異なる値動きをするとされる金地金や金ETF(上場投資信託)は、分散効果のための有力な資産とされているだけに無視するわけにはいかない。さらに、金は実物資産であるため、一定程度、インフレ対策にも適した資産であるとの通説がある。そこで、以下では、金価格と一般物価の代表である消費者物価指数との関係について考えてみることにする。

(平山 賢一:東京海上アセットマネジメント チーフストラテジスト)

「通貨としての金」から「モノとしての金」へ

果たして、金価格は、長期で見たときに物価の動きを上回るのか?

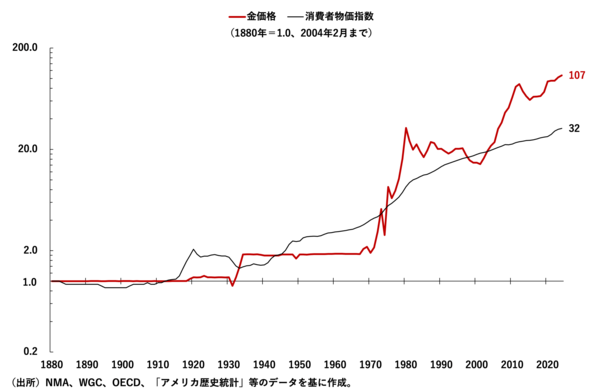

図1は、米国における金価格と消費者物価指数の推移を、1880年を基準(=1.0)として示したものである。

まず気がつくのは、1930年代を除くと、ニクソンショックが発生する1971年までは、横這いで推移する時期が長かった点であろう。1879年に米国は、事実上の金本位制に移行したことから、一時的に金本位制を離脱した時期を除くと、米ドルは金に裏付けられて発行された通貨だったからである。

金と米ドルとがリンクしているならば、金の米ドル建て価格は、ほぼ固定されたと考えてよい。この固定化された価格を平価と呼んでいるが、図1の1934年の金価格の上昇は、米国政府によるこの平価の切り下げ(金価格の引き上げ)によって発生している。

米国の消費者物価指数は、19世紀末に落ち込み、いわゆるデフレを経験した。しかし、1910年代半ばには、第一次世界大戦が勃発して物資の需要が高まったため、一時的に2倍にまで上昇している。

この急激なインフレのおかげで、安定的に推移していた金価格を物価が大幅に上回った。米ドル(=金とリンク)は、物価上昇の影響で、実質的に減価したのである。仮にドル紙幣を金庫の中で退蔵させていたならば、時の経過とともに購入できる物資の量が減ってしまったはず。通貨としての金も、物価を下回ったと考えてよいだろう。