住宅ローンの融資条件は横並びではなく、金融機関によって異なる

住宅ローンの融資条件は横並びではなく、金融機関によって異なる

(山下 和之:住宅ジャーナリスト)

日本の銀行の住宅ローンは、横並びだからどこで利用しても大差ない──そう思い込んでいる人が多いのではないだろうか。それはとんでもない間違いだ。住宅ローンの融資条件などは金融機関によって異なり、わずかな金利差が20年、30年の間に、何十万円、何百万円もの差になってしまうこともある。自分が利用できるローンをしっかりと調べて後悔しないようにしたい。

変動金利型は大手銀行でも0.1%の差がある

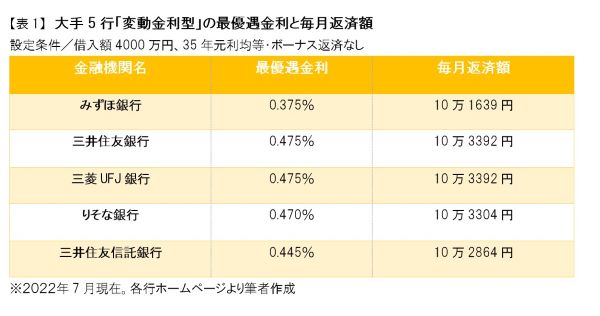

大手銀行5行の住宅ローンのうち、変動金利型の最優遇金利(2022年7月1日時点)を【表1】にまとめてみた。

*本記事には図表が多数含まれています。配信先のサイトで表示されない場合は、こちらでご覧ください。https://jbpress.ismedia.jp/articles/gallery/71087

最も低いのはみずほ銀行の0.375%で、三井住友銀行と三菱UFJ銀行が0.475%と一番高く、りそな銀行、三井住友信託銀行はその中間の0.4%台の半ばから後半になっている。

わずか0.1%の違いならたいしたことはないと思う人が多いかもしれないが、そんなことはない。借入額4000万円、35年元利均等・ボーナス返済なしで試算すると、0.375%なら毎月返済額は10万1639円だが、0.475%だと10万3392円に増える。月額にすると1753円、年間では2万円以上の差になる。

変動金利型は市中の金利動向によって適用金利が変わるが、当初5年は返済額が変わらない仕組みなので、この差が5年間続き、10万円以上の負担の違いにつながる。

わずか0.1%の違いとみくびってはいけない。より金利の低い金融機関を選ぶことで、5年間で10万円以上得できるわけで、反対に金利の高い金融機関を選んでしまうと、それだけ損することになるわけだ。