東京都内で掲示される株価を見つめる投資家(2015年8月24日撮影、資料写真)。(c)AFP/Yoshikazu TSUNO〔AFPBB News〕

上海株価指数の暴落で始まった世界同時株安は、いったん落ち着きを取り戻したが、これはきっかけに過ぎない。1929年に起こった「暗黒の木曜日」と呼ばれる株価暴落は、その後の大恐慌の引き金だった。

本質的な問題は当時の金余りによる過剰債務であり、株価の暴落した企業の債務不履行で起こった金融システムの崩壊だった。株価は株主が損したら終わりだが、金融機関が破綻すると経済全体が大混乱に陥ることは、2009年以降われわれが経験した通りだ。

金余りの生んだ「シェールバブル」の崩壊

リーマンショックの原因は、FRB(米連邦準備制度理事会)の低金利政策で、サブプライムローンと呼ばれる住宅ジャンク債(格付けの低い債券)が過剰に発行されたことだった。今回の株安で打撃を受けそうな産業として、多くの専門家が指摘しているのは、シェールオイル産業である。

アメリカのシェールオイルの採算分岐点は1バレル60ドル程度といわれるが、8月26日現在の原油価格は39.5ドル。この水準で採算の取れるシェール油田は、IEA(世界エネルギー機関)によれば全米の5%に満たない。

もちろんこの価格水準がずっと続くとは限らないし、石油メジャーのような大手企業なら、一時的な採算割れは耐えられる。しかしシェール油田は1基10億円ぐらいでつくれるため、自己資本の小さなベンチャー企業が多く、資金が枯渇するとたちまち経営が破綻する。

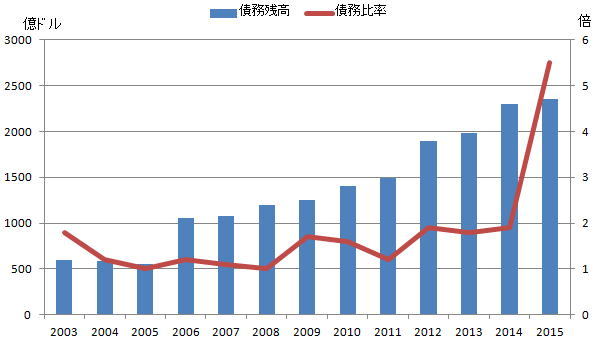

Economist誌の記事によれば、テキサス州のシェール企業はほとんど操業していないが、全米62のシェール企業の負債総額は2350億ドルと、図のように年間売り上げの5倍で、全米では5700億ドルがシェール企業に投資されている。

アメリカのシェール企業の債務残高と債務/売上比率(右軸)

アメリカのシェール企業の債務残高と債務/売上比率(右軸)出所:Economist

世界最大の投資ファンドとして知られるKKRもオクラホマ州のシェール企業が破綻して50億ドルの損失を出し、伊藤忠商事も10億ドルの損失を出した。今回の世界同時株安をきっかけに、債券市場が崩れるおそれがある。