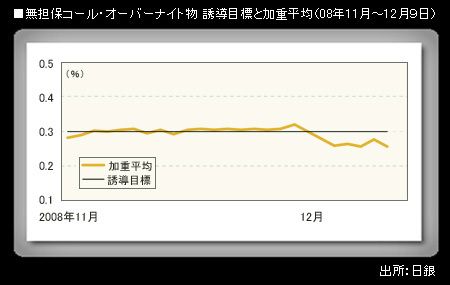

無担保コール・オーバーナイト物(翌日物)金利の加重平均が、日銀の金融市場調節方針で定められた誘導目標である「0.3%前後」から下振れ気味となる日々が続いている。9日の加重平均は0.255%で、10月31日会合で0.2%利下げが実施されて以降の最低を更新した。小数点以下第2位で四捨五入すれば0.3%になるので、一般論で言えば調節方針の許容範囲ということではあるのだが(あるいは調節方針は一種の努力義務規定なので、0.3%前後で推移するよう「促す」ことで、義務は十分達せられているとも考えられるのだが)、12月に入ってから、加重平均が0.3%台に乗せた日は、一日もない。3日に0.257%、5日に0.256%、9日に0.255%と、営業日1日おきに、直近最低水準が切り下がっている。

レポ市場の金利下げ渋りをにらんだ連日の兆円単位の国債買現先オペや、CP市場の機能低下に対処するためのCP買現先オペ積み増しなどにより、「緩和的な金融環境」を維持ないし再構築する目的から、日銀の調節デスクは、先日付スタートで大量の資金供給を行っている。その一方で、翌日物金利については、決定会合が機関決定した誘導目標を遵守すべく、これまた連日、売出手形による兆円単位の執拗なまでの資金吸収によるレート下支えを、調節デスクとしては行わざるを得ない。

日銀の現場担当者はこのように、資金供給と吸収を組み合わせる「ツイストオペ」をひたすら続けているのだが、経済・金融の現状に鑑みると、金融政策のありようとしては明らかに、資金供給を強化する方に政策的な意味合いがあると言えるだろう。意図的ではないにせよ、結果として生じている微妙なバランスとして、資金吸収よりも資金供給の方が影響力が大きくなっており、翌日物金利が下振れしやすくなっている。

12月に入ってからの7営業日について、加重平均の平均値を計算すると、0.269143%となる。0.3%よりも、0.25%に近い数字である。10月末の決定会合で、新たな誘導水準を0.3%前後とするか、それとも0.25%前後とするかで政策委員の票が4対4に割れ、議長裁決で0.3%前後になったことを考えると、ある意味、皮肉な話である。