事業仕分けが最終日を迎えた11月27日、資本市場を「ドバイ・ショック」が見舞った。

この秋以降、世界的な株高の中で東京市場だけは蚊帳の外だった。市場では、その元凶はDeflation(デフレ)、Dilution(株式の希薄化=増資の多発)、Democratic Party of Japan(DPJ=民主党)の「3つのD」にあると説明されてきた。そこにDollar(ドル)とDubai(ドバイ)が加わり、今や五重苦に苛まれている。

市場はアブダビによる救済を織り込み済み

ドバイ・ショックについては、当サイト「急停止を余儀なくされたドバイ」「誰がドバイを救うのか」などで詳しく取り上げられているので、説明はそちらに譲る。目先、「5D」の中で最もホットな「D」ではあるが、個人的には、大した問題ではないと考えている。

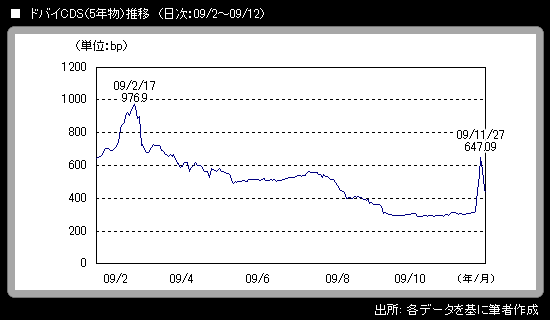

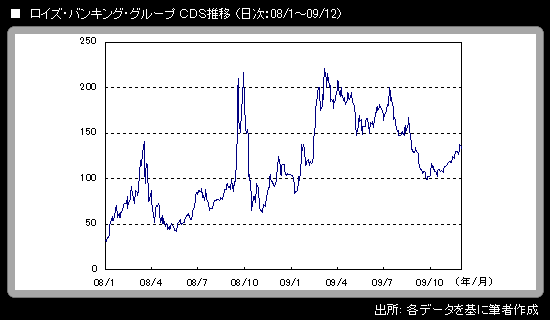

ドバイのソブリン債の信用力を示すクレジット・デフォルト・スワップ(CDS)は2009年11月27日に647.09まで急上昇した。ただ、その水準は2月17日の最高値976.9の6割に留まっている。市場は、最終的には、同じアラブ首長国連邦(UAE)のアブダビからの支援でデフォルトは避けられると見ているのだ。債権者サイドのCDSの動きも同様だ。ドバイ向けの債券を抱える英国のロイズバンクのCDSですら、最高値に比べればかなり落ち着いた水準にある。

ドバイの対外債務、サブプライムの損失に比べれば微々たるもの〔AFPBB News〕

そもそも、サブプライムローン関連で全世界が被った損失はIMF(国際通貨基金)やOECD(経済協力開発機構)の試算で、2009年春時点で軽く2兆ドルを超え、最終的には3兆ドルに及ぶと見られている。

一方、政府系持ち株会社ドバイワールドが抱える債務は約590億ドル。これも含めて、ドバイ全体の対外債務の総額は最大でも1200億ドル程度。全て「飛ぶ」ことはないだろうし、仮に、そうなったとしても、世界経済・金融への影響は限られるはずだ。「損失処理慣れ」という、有難くない経験もこんな時には役に立つ。

ドバイへの懸念は時間の経過とともに薄れるだろう。むしろ、注意を要するのはDollarだ。言い換えれば、ドルキャリーがさらに進展するのか、手仕舞いの連鎖で急反騰局面が到来するのか――ということだ。