「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回は、NYダウを超える“フェイクミート”みたいなインデックス「配当貴族」について見ていきます。

その名も「貴族」?

前々回は、アクティブ運用を「肉食系」、パッシブ運用(インデックスファンド)を「草食系」にたとえて、アクティブとインデックスの違いについて説明しました。そして前回は、「インデックスなのに、まるでアクティブのような“フェイクミート”」として、アメリカのNYダウの例を紹介しました。

ところで、もしNYダウを超えるパフォーマンスの可能性を秘めた「フェイクミートみたいなインデックス」があったとしたら……いかがでしょうか? 日本や欧州、中国などに比べて歴史が浅いアメリカに、「貴族」は存在したのでしょうか?

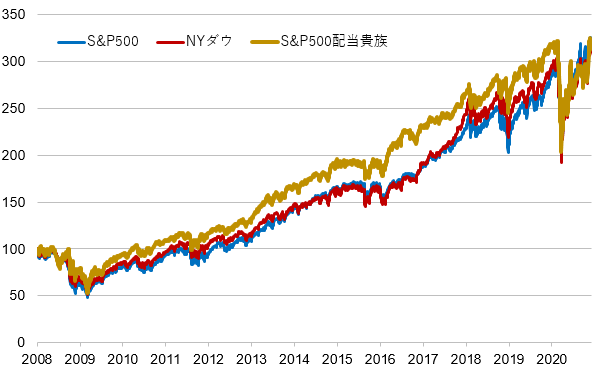

そうです。実はアメリカには、「S&P500配当貴族指数」というインデックスがあります。リーマン・ショック直前の2008年からのグラフをご覧いただくと、新型コロナウイルス感染症が流行するまでは、NYダウを超えるパフォーマンスを描いています。

(グラフは実際の指数ではなく、各指数に連動する海外ETFの価格の比較ですが、配当貴族のETFはNYダウやS&P500のETFより分配金を多く支払う傾向があり、分配金の分だけETFの価格は下がるため、配当貴族の指数自体のパフォーマンスは下記のグラフよりさらに高いと考えられます)

※比較に用いたETFは下記のとおり。

※比較に用いたETFは下記のとおり。S&P500:SPDR S&P 500 ETF Trust(SPY)

NYダウ:SPDR Dow Jones Industrial Average ETF Trust(DIA)

S&P500配当貴族:SPDR S&P Dividend ETF(SDY)

2008年1月2日の価格を100として指数化、2020年11月30日まで

筆者は大学では日本文学を学んでいたので、「貴族」という響きにはアメリカとはかけ離れた「雅」なイメージが浮かびます。その上、「配当」貴族ですよ! 配当金から収入を得る、優雅な暮らしを思い描いてしまいそうです。

はてさて、言葉が発するイメージだけを追ってしまいましたが、肝心の中身を垣間見ていくことにしましょう。