前回は、投資信託のアクティブ運用とインデックス運用について取り上げました。今回は「バランス型ファンド」についてみていきます。バランス型ファンドは、長期、分散、積立を基本とした資産運用の増加や、数年前に比べて信託報酬などの運用コストが下がったことなどから資金流入が増えています。

前回の記事「アクティブとインデックス。投資信託の種類を知ろう」はこちらから

バランス型ファンドとは

バランス型ファンドは、株式や債券など複数の資産に分散して投資を行うことで、景気や金利の変動などによるリスクを抑え、安定的な運用を目指すファンドです。リスクとリターンの関係では、ミドルリスク・ミドルリターンのファンドといえるでしょう。

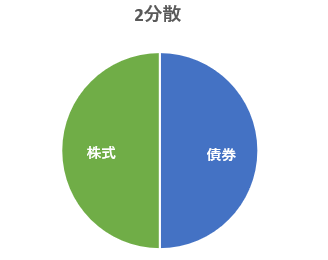

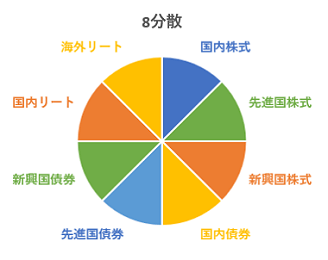

いくつの資産に分散投資するかは、ファンドによって異なります。株式、債券、リート(不動産投資信託)の3資産に分散投資するのが代表例といえるでしょう。国内外に投資するファンドの場合は資産の分散に加え、国内と海外の2つの地域に分けることで、3資産×2地域の6分散となります。

これ以外に金にも投資をすると7分散。株式と債券の海外投資先を先進国と新興国に分けるファンドでは、株式と債券が国内含めて3地域、リートが国内海外の2地域となり、株式3、債券3、リート2の8分散となります。

個々のファンドは、名称に「○○資産」とありますので、名前を見れば大まかにどのような分散をしているかわかるでしょう。

ファンドにより資産の分散比率が異なる

株式と債券の2資産に分散投資するファンドでは、それぞれの資産比率を原則50:50に分けるケースが一般的。国内外の株式・債券に投資するファンドの場合なら、株式、債券の中でそれぞれ国内外に分けて投資を行うため、4分散となります。

6分散の場合は、それぞれの資産・地域を均等に16.6%ずつに分散しているもの、8分散の場合はそれぞれ均等に12.5%ずつ分散しているファンドなどがあります。また、債券の比率を増やすことでより安定した運用を目指すファンドや、株式の比率を増やすことで高い収益性を狙うファンドなどもあります。

分散比率を調整する「リバランス」

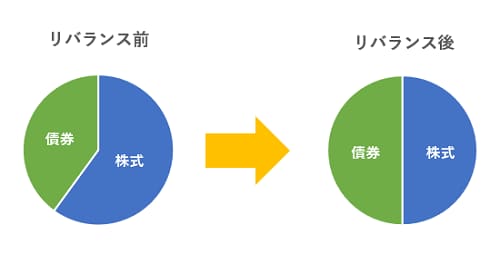

その時々の景気や金利の状況により、株式に有利な局面、債券に有利な局面、リートに有利な局面があります。それにより、ファンドが目指す分散比率と現状の分散比率に差異が生じることがあります。

ファンドマネージャーは、最初に設定した方針と異なった運用になることを避けるため、生じている差異を原則の分散比率に戻す調整を行います。この調整を「リバランス」といいます。

例えば、株式と債券の分散比率が原則50:50のファンドが、ある時期、株式60:債券40になった場合、増えた株式を売却しその資金で債券を購入することで原則の分散比率になるよう調整するのです。

ただし、実際には多くのファンドで原則の分散比率に±5%などある程度幅を持たせて、景気や金利の状況から乖離した運用を避ける工夫をしています。

リバランスの方法はファンドにより様々

リバランスの方法は、上記のように株式や債券、リートなど資産に対して行うものと、国内外など地域に対して行うものがあります。地域間で行うリバランスの方法は、個々のファンドの運用方針により異なります。

国内外の投資比率に関しては、国内○○%、海外△△%と原則となる比率を決めているファンドが大半ですが、中には株式や債券の各国の時価総額に応じて見直すファンド、各国のGDP(国内総生産)総額に応じて見直すファンドなどがあります。

リバランスのタイミングも「原則年1回」など定期的に行うものや、市場や景気の変化に応じて随時見直すものなど、ファンドにより異なります。

長期運用には地域別投資比率の自由度が高いファンドを

一口にバランス型ファンドといっても、資産の運用比率や投資地域などは個々のファンドにより異なります。目論見書を参考に、ご自身の考え方に合ったファンド選びを心掛けましょう。

あくまでも私見ですが、長期の運用を考えた場合は、地域別比率の自由度が高いファンドの方が、今後の各国のGDP成長率や人口構成の変化などによる国力の変化に柔軟に対応できるかと思います。

次回は、投資信託の運用成果の目安になる「ベンチマーク」に使われる主な指数についてみていきます。