運用期間が長くなるほど、評価額の値動きも大きくなる

さて、ここからは記者の実録です。

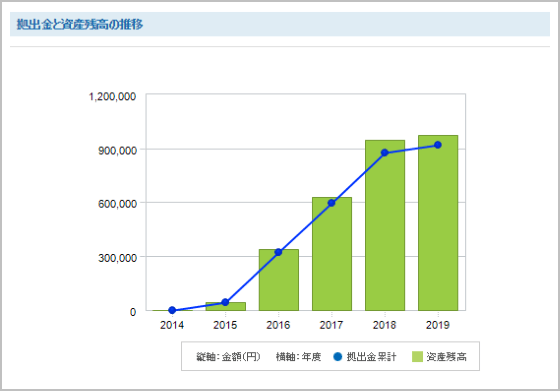

実際iDeCoを始めて40ヶ月が経ちました。毎月2万3000円を積み立てているので拠出金(元本)は92万円になりました。

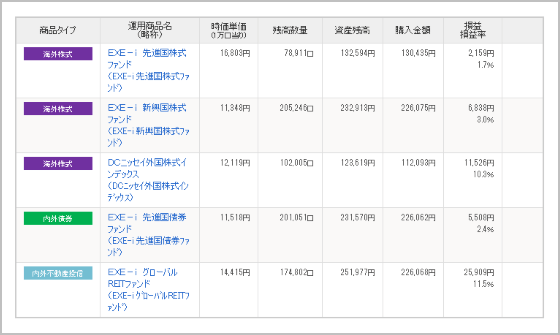

ちなみに私はSBI証券を使っており、運用するのは先進国株、新興国株、先進国債券、REIT(不動産投資信託)のインデックスファンド4本で、それぞれ25%の比率で積立投資をしています。先進国株だけ途中で、運用コストの安いファンドに乗り換えています。

3年数ヶ月の運用で、プラス5.7%というのは、年率換算すると1.7%程度で少々物足りなくも思えますが、一応、5万2673円の評価益が出ているわけですから、マイナスじゃないだけよいのかもしれません。

けれども、運用の推移を眺めていると2018年度末の2019年3月末なら、7万6077円の評価益だったのが分かります。たった2ヶ月で評価益が2万3404円減った計算です。

おそらく、拠出金の累計額が増えていくほどに、これからはもっと評価額の値動きが大きくなるんだろうなと思ったりします。タイミングによっては評価額がマイナスになることもあるかもしれません。

運用期間中ならよいのですが、運用終了後にマイナスになるのは、絶対に避けたいものです。

実際にスイッチングをやってみた

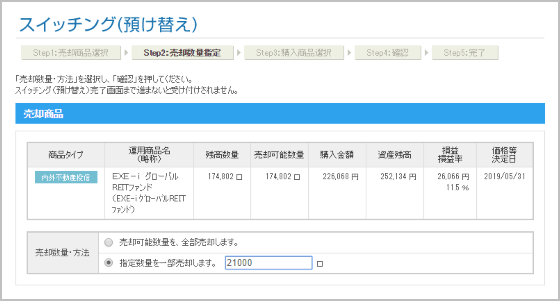

というわけで私も、たまたま10%以上の収益があったREITファンドがあったので、試しに「スイッチング」をしてみます。

まずは、「どれだけ売却しますか」と問われます。私は収益分を売却することにしたので、相当する口数をざっくりな計算で入力します。

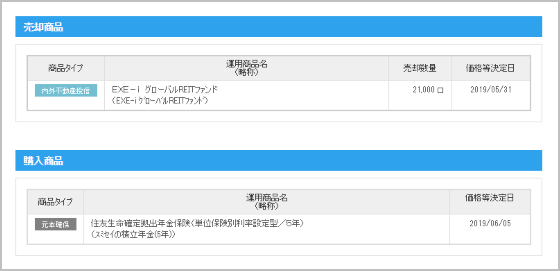

次に、購入できる商品一覧が表示され、「何に預け替えますか」と問われます。元本確保型の商品に変えるのが今回の狙いなので、候補の中から選びます。

スミセイの積立保険(5年)を選んでみました。

以上で終了です。慣れてしまえばいたって簡単です。

「スイッチング」の必要性については、企業型の確定拠出年金では投資教育として仕込まれることが多いのですが、iDeCoは自力で学ばなければいけません。工夫の余地が大きいのは、面白くもあり難しくもあるところです。