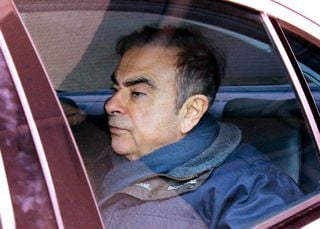

保釈され、東京拘置所を後にする日産自動車前会長のカルロス・ゴーン被告(中央、2019年4月25日撮影)。(c)Behrouz MEHRI / AFP〔AFPBB News〕

(黒木 亮:作家)

カルロス・ゴーン氏が日産自動車に付け替え、3回目の逮捕容疑(特別背任)になったデリバティブ取引の実態は、前稿「ゴーン氏を破滅させた『投機的預金取引』の全貌!」で解説した通り、元本を新生銀行から借り入れ、ドルのプットオプションの売りと3倍のレバレッジでリターンを高くした仕組み預金だ。

前回記事:ゴーン氏を破滅させた「投機的預金取引」の全貌!

http://jbpress.ismedia.jp/articles/-/56123

ただ捜査関係者やメディアがこの取引を「為替スワップ」と呼んでいるので、調べてみたところ、ドルのプットオプションの売りで間違いないが、契約形態は「為替スワップション」にしていたらしいことが分かった。なぜそうしていたかと言うと、銀行の事務負担を軽減するためだ。

通貨スワップションの仕組み

ゴーン氏の仕組み預金は、期間が10年程度と考えられ、3カ月ないしは6カ月ごとの利払い日ごとに行使可能なドルのプットオプションの売りがくっ付けられていた。そうするとオプションの数が20~40個になり、その1つ1つの伝票の起票、入力、オプションバリューの定期的算出、管理等の手間が大変で、銀行内の事務部門から苦情がくる。

そこで1件の取引として入力できる「通貨スワップション」にしたというのだ。通貨スワップションは、通貨スワップ(この場合、銀行がドル売り・円買い)を行なうことができる権利で、効果は通貨オプションと同じである。

通貨オプションは、基本的には単発の取引で、何個かある場合、ストライク・プライスはばらばらで、個々の取引のオプションバリュー(評価額)もそれぞれ算出しなくてはならない。

これに対して、一定期日ごとに行使時期がきて、かつストライク・プライスも同一(ないしは一定期間ごとに1、2度変更する程度)の通貨スワップションであれば、1件の取引として入力・管理でき、セット商品なので、取引の評価額も一括で算出できる。

さらに、個別のオプションのプライシング(値付け)が顧客に分からなくなるので、銀行側にとって、オプション料をどれだけピンハネしているか隠せるメリットもある。

こうした通貨スワップション付きの預金が、よく売っている商品であれば、評価ツールもできており、トレーダーも一括のプライシングをすぐに顧客に提示できる。