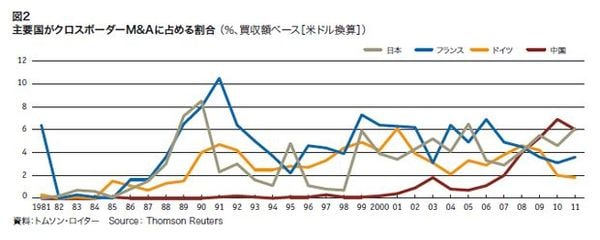

日本企業による海外での合併・買収という意味で、過去2年間は注目に値する年だった。日本企業が2011年に実施したアウトバウンドM&Aは、過去最高となる642件に上った。前年比21%増加という数字も史上最高の記録だ。

市場価値という面で2011年に見られた伸びはさらに大きなものだった。日本企業によるアウトバウンドM&Aの総額は695億米ドルに上り、これも過去最高の記録となる前年比81%の伸びを見せている。

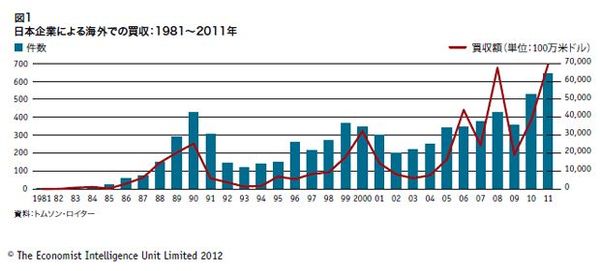

図1・2が示すとおり、日本企業によるアウトバウンドM&Aには、過去30年間に3回のブームが見られた。第1次ブームを支える要因の1つとなったのは、米国の自動車工場など海外における製造拠点の獲得(あるいは開発)だ。

また、マンハッタンの一等地にある不動産や映画スタジオといった著名な資産を買収した一部企業の動きも大きな要因となった。未曾有の不動産・株式バブルにより、日本企業はきわめて低いコストで資本を調達できたこともブームを後押しした。

第2次ブームの際にも低い資本コストは重要な要因となったが、主要な買収ターゲットは、世界的に急速な成長を遂げつつあったIT・メディア・電気通信産業だった。

この2つのブームの結果としてもたらされたのは深刻な資産インフレだ。

第1次ブームでは、ソニーによるコロンビア・ピクチャーズの買収(1989年:57億米ドル[負債を含む])、松下電器産業(現パナソニック)によるMCAの買収(1991年:61億米ドル)、三菱地所によるロックフェラー・センターの過半数株式獲得(1989年:8億4600万米ドル)、熊取谷稔氏によるペブルビーチゴルフリンクスの買収(1990年後半:8億4100万米ドル)など、極めて高額な取引が行われた。

第2次ブームの際に行われた、NTTドコモによる米国AT&TワイヤレスとオランダKPNモバイルの株式取得(それぞれ98億米ドル・40億ユーロ)も象徴的なケースといえるだろう。

これら2つのブームの後には、件数・買収額の両面でアウトバウンドM&Aの低迷が見られた。それぞれの時期に低迷の要因となったのは、日本でのバブル崩壊と世界規模のITバブル崩壊だ。また日本企業は、1991年・2001年の米国における景気後退により、すでに行われた買収や実施が検討されていた案件の多くで見直しを余儀なくされた。