今般の金融危機については、「大恐慌以来」と形容されることが多い。銀行間および実体経済における信用収縮のマグニチュードがけた外れに大きいことに加えて、危機が起きている地理的な範囲が新興国も含めてグローバルに拡大し、かつ長期化していることが特徴点である。ところが、主に日本のメディアでは、危機の震源地である米国だけを取り上げて、「米国型経済システムの崩壊」「米国型市場重視主義の終焉」「米ドルの『崩落』『壊滅』」というような、刺激的な見出しが目立つ。本当にそうなのだろうか。ここでは、米ドル(繁雑になるので、以下では単に「ドル」と表記)という基軸通貨の現状を確認した上で、ドル暴落説の真偽を考えておきたい。

筆者がまず、どうしても強調しておきたいのは、事実として、ドルは「下落している」のではなく「上昇している」ということである。ふだん為替相場に縁がない人は、為替相場といえばドル/円相場しか頭に思い浮かばず、円が各通貨に対して買われている「円高局面」と、ドルが各種通貨に対して売られている「ドル安局面」の区別さえつけられないのかもしれない。しかし、世界で最も取引量の多い通貨ペアは、ユーロ/ドルである。また、ドル/円が10月に入って再度100円割れ方向に動き、一時97.91円をつけたのは事実だが、この動きは、金融システムが欧米よりも安定しており、利下げ観測も盛り上がりを欠いている日本の円が選好されている「円高局面」の一環である。

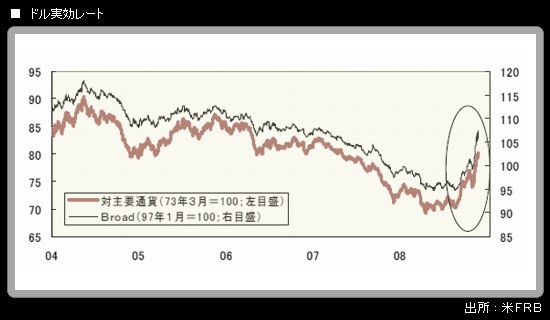

ドルは、ユーロ、英ポンド、スイスフラン、カナダドル、豪ドルといった主要通貨、さらにはロシアルーブル、ブラジルレアル、韓国ウォンといった新興経済圏の通貨に対しても、堅調に推移している。具体的に示すと、米連邦準備理事会(FRB)が公表している実効レートで、対主要通貨の指数(1973年3月=100)は、7月1日に70.9172 だったが、10月16日には80.2570で、ドルは13.2%上昇した。米国以外の各国中銀が利下げに動いていることが、大きく寄与している。また、Broad という名称の、対象が主要通貨+新興経済圏通貨と広範な指数(97年1月=100)は、7月1日に95.8599だったが、10月16日には107.3542で、ドルは12.0%上昇している。新興経済圏から米国へと、投資資金が急速に還流しているのである(リパトリエーション)。米国の経常赤字の裏側では、資本収支の黒字が計上されている。米国から新興経済諸国に投資マネーが流れ込むことで、それら諸国の好景気が演出されてきた面がある。現在は、ヘッジファンドなどがポジションを縮小する過程で、資金が逆流しているのである。