自営業者は廃業リスクを考慮して元本保証型を多めに持つ

相談者は49歳、奥様は41歳ですから、iDeCoの積み立てができる60歳まではそれぞれ11年、19年の期間があります。仮にiDeCoを夫婦で60歳まで、掛金の限度いっぱいで運用を続ければ、奥様が60歳になった時には合計2448万円の資産となります。これと別に所得控除の税金還付が20%とすれば、プラス490万円が節税によって運用できた資産ということになり、総資産は2900万円を超えてきます。これでようやく老後の生活資金準備が整いますね。

ただiDeCoには、適切なポートフォリオ(商品配分)が必要です。私が自営業者にお勧めしたい商品配分は、会社員や公務員の方と大きな違いがあります。元本保証型の割合を多めに持つことです。自営業の方はiDeCoの掛金の限度額が会社員より高く、所得控除の節税メリットに重点を置く必要があり、拠出金そのものにはあまりリスクを負えないからです。そもそも自営業は会社員と比較すると、収入が不安定というリスクがあります。事業の失敗、廃業などのリスクは常について回ります。

自営業者にとって最悪のリスクである「破産」が起きたとしても、iDeCoの積立金が事業の債務と相殺されることはありません。これも自営業者にとってはiDeCoの大きなメリットのひとつです。相談者は小規模企業共済にも月1万円積立していて、元本確保型商品はすでに一部確保しています。小規模企業共済では、元本以上の確保には20年以上積み立てることが条件となりますが、いざという時は積立金内であれば中小機構から資金を借り入れられる制度もあるので、自営業者にとっては一石二鳥となります。事業の状況によってはiDeCoの掛金を減らして、その分で中途解約できる小規模企業共済を増額するなど、小規模企業共済とiDeCoのバランスを上手くとるといいでしょう。

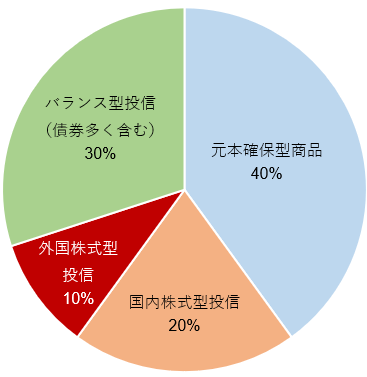

運用当初は元本確保型4割、株式3割、バランス型3割が目安

今回の相談者は、現在は小規模企業共済の積立額が少なめなので、iDeCoは限度額いっぱいの積立にしたうえで、当初のポートフォリオは以下のような配分を勧めたいと思います。奥様は、もう少しリスクを負う(元本確保型が少なく、株式が多い)ポートフォリオでもいいかもしれませんね。

また、自営業者で60歳での引退はないでしょうから、65歳まではiDeCoの積立金を据え置いて、もし法改正で60歳以降も積立可能になれば積立していけば、所得控除の節税メリットを長く受けながら、資産も増えていくことになると思いますよ。ただ、iDeCoで積み立てたお金は65歳まで崩せないので、不測の事態に備えてすぐ使える資金を別途準備するために、60歳を過ぎたらiDeCoの掛金を調整することも必要ですよ。

次回は個人の年代別ポートフォリオを考えていきます。