子どもの教育資金の投資先として、果たして学資保険だけで良いのでしょうか? 金融商品がもつメリットとデメリットをよく考えて、バランスの取れた投資をすることがリスクの分散になります。藤田さんが提案する“教育資金のポートフォリオ”とは?

学資保険、換金しにくいのはデメリットか?

前回の記事で、漠然とした不安を感じる「将来の日本の教育」に対して単に不満を持つのではなく、AIの時代に生き抜くスキルを身につけるため、お子さまに“より高い教育”を求めるのであれば、保護者自らが金融リテラシーを高めて備える意識を持つことが必要であることをお伝えしました。

では、「これからの社会はより不確実な未来が待っている」ことを念頭に、教育資金としての性格上「守り」を重視してバランスを取ることを目的とした、教育資金を準備するためのポートフォリオ(資産の組み合わせ)に組み込むべき商品とそのバランスを提案していきます。

教育資金を準備する際に、最初に頭に浮かぶのが「学資保険」かと思います。保護者に万が一のことが起きた場合に保険料の支払いが不要になる、貯蓄性があるといった強みがあります。

一方で、「すぐ現金に変えられない」「インフレ(物価の上昇)には弱い」などと言われており、一長一短があります。最近では、子どもの教育資金を全てつみたてNISAで積み立てることを提案するファイナンシャル・プランナーが増えてきています。

ただ、特に投資初心者の方が気をつけなればならない点は、「リスク」です。国も推奨するつみたてNISA。「低リスク」という言葉に、いかにも「安全」な金融商品かのようなイメージを持たれているのではないでしょうか。

しかし、投資の世界においてリスクとは「不確実である」ことを意味します。「低リスク」とは、ブレ幅が小さいことであり、決して安全という意味合いではありません。

果たして、不確実な未来に向けて備える教育資金を準備するのに、不確実な商品に全ての資金を投資することが正しい選択肢になりうるのでしょうか。

もしも、お子さんが大学入学する年に、近年起きているような世界規模の自然災害がおこり、株価にまで影響して暴落したら……。それでも必要な教育資金が確保できるのかどうか、想像してみてください。

「すぐ現金に変えられない」ことが弱みと言われていますが、株価が暴落した際にも、長期で積み立てるつもりで始めた投資商品を換金せずに冷静に続けられた投資家が過去にどれだけいたでしょうか。

人間は概して、長期的なメリットを謳われても、目の前のリスクを避けたくなる傾向があります。

実は、すぐ換金できないことが学資保険のメリットであると筆者は捉えています。不確実な未来において、一時的な感情に左右されない状況を作ることができるからです。

金のETFで「守り」、つみたてNISAで「攻める」

次に、ポートフォリオに入れたいのが「金のETF」です。投資対象としての金は一般的に株価とは逆相関の関係にあると言われており、景気が悪いときは価格が上がりやすい傾向があります。金のETFとは、金価格に連動するETF(上場投資信託)のことで、最近では一般投資家でも証券会社で株式と同じ方法で簡単に購入できるようになったことも追い風となり、その人気は上昇傾向にあります。

一方で、これから5年~10年後の中長期で投資を考えた時、世界各国でデジタル通貨が導入されると考えられています。その価値が大きく揺らぐことはない実物資産の金に投資するETFは、インフレには弱い学資保険をリスクの観点から支える「守り」の投資となるでしょう。

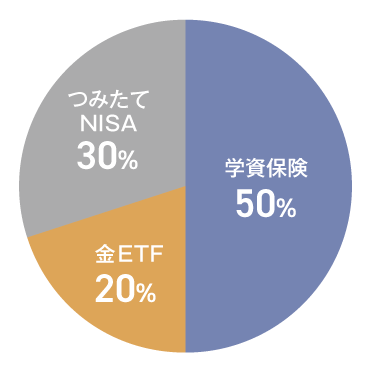

最後に、つみたてNISA。これについては、みなさまも既にご存知の長期投資に向いた商品です。これを唯一の「攻め」の投資として、学資保険、金のETF、つみたてNISAを5:2:3の割合で、子どもの教育に備える資金という性格をもっとも反映したポートフォリオとなります。

(老後の資金を準備するためには、長期投資のメリットを最大限に活かすことができるベストな選択として「つみたてNISA」を筆者もお薦めしています。教育資金準備を目的にする場合はこのポートフォリオをご提案しますが、老後資金準備を目的にした場合は「つみたてNISA」の割合をもっと増やして良いと思います。目的を明確にしたうえで金融商品を選択することが大切です)

最後に、読者のみなさま誰もが生まれ持った、非常に価値の高い資産があります。それは「時間」です。

連載第5回目では「時間」をどのようにお子さまの教育投資に活かすのか、お伝えします。