7月15日は、米景気下振れリスクが市場のテーマとして持続するかどうかを見ていく上で、重要な一日だった。発表された生産関連の米主要経済指標3つは、いずれも弱い内容。米10年債利回りは筆者が描いてきたシナリオに沿って3%ラインを再度下回り、一時2.96%まで低下した。ニューヨークダウ工業株30種平均は、米大手投資銀行が米証券取引委員会(SEC)と和解するとの報道に支援されて金融株が買われて前日比下落幅を縮めたものの、8営業日ぶりに小反落。為替市場ではドルが下落し、対円で一時87.23円になった。

米連邦準備理事会(FRB)が発表した米6月の鉱工業生産は前月比+0.1%で、表面的には弊社を含む市場の予想よりも上振れて、4カ月連続の上昇になった。しかしこれは、気温の上昇を背景に公益事業が前月比+2.7%という高い伸びになったことなどが寄与したもの。最も重要な製造業は前月比▲0.4%で、4カ月ぶりに減少した。米6月の雇用統計における製造業関連の弱い数字から予想された線に沿っている。設備稼働率は、鉱工業全体では74.1%(前月比横ばい)だが、製造業については71.4%(同▲0.3%ポイント)になった。稼働率の1972~2009年平均は、鉱工業が80.6%、製造業が79.2%。6月の水準は特に製造業について、かなり低いことが理解される。

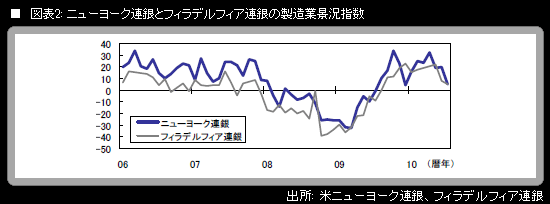

また、地区連銀から発表された米7月の製造業景況指数は、ニューヨーク連銀が+5.08(前月比▲14.49ポイント)、フィラデルフィア連銀が+5.1(同▲2.9ポイント)で、ともに弱い数字になった。ニューヨーク連銀指数は、市場予想比で大幅な下振れ。フィラデルフィア連銀については、筆者の予想とほぼ同じ数字だったが、内訳を見ると新規受注が▲4.3に低下しており(前月比▲13.3ポイント)、表面の数字よりも内容は悪いと判断される。

7月15日は、米景気・物価下振れリスクに関連して、このほかにも重要なニュースが2つあった。

上院銀行委員会では、FRBの副議長に指名されているサンフランシスコ連銀イエレン総裁らの指名承認公聴会が開かれた。イエレン総裁は、「失業率が痛ましいほどまだ高い中で、雇用創出が金融政策の高い優先事項であるべきだ。しかしわれわれは同時に、物価安定に対するいかなる脅威をも回避しなければならない」と述べて、インフレ率が一層下振れる(さらにはデフレに直面する)リスクに対してFRBは必要に応じて対応していくべきだという持論をにじませた。

米労働省が発表した米6月の生産者物価指数は、総合が前月比▲0.5%で、3カ月連続の下落。コアは同+0.1%という穏当な伸びにとどまった。前年同月比は、総合が+2.8%(前月からプラス幅を2.5%ポイント縮小)で、コアが+1.1%(前月からプラス幅を0.2%ポイント縮小)となった。財について、「川上」からの物価上昇圧力が引き続き弱いことが確認された。

米国の主要景気指標を見ると、住宅や消費の関連が明確に悪化に転じているほか、雇用情勢も悪い。在庫補填の動きや輸出増加などを背景に堅調だった生産関連も、7月15日に発表された指標が示す通り、ついに変調した。6月の連邦公開市場委員会(FOMC)議事録からも明らかなように(7月15日作成「『デフレリスク』『追加緩和策検討』が記された意味」参照)、米国の景気・物価のリスクはダウンサイドで日々増大しており、追加緩和という選択肢も論議され始める状況に変わってきた。こうした流れをテーマにした市場の動きは、少なくとも8月上旬に発表される予定の次回の米雇用統計までは続くものと、筆者は予想している。長期金利については日米ともに、低下余地を再度模索することになるだろう。