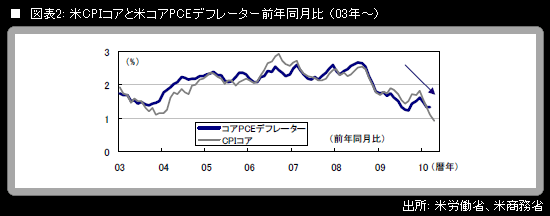

少し前の話になるが、米労働省が5月19日に発表した米4月の消費者物価指数(CPI)で、コア(食品・エネルギーを除く総合)が前月比0.0%にとどまり、前年同月比では+0.9%と、1966年1月以来の低水準になった。1%という節目を割り込んだことで、コアインフレの下振れリスクが現実化してきたと言える。ちなみに、米CPIコアの前年同月比の過去最低水準(データがある1958年以降)は、1961年2月および3月に記録した+0.7%である。

同じ5月19日に、米連邦公開市場委員会(FOMC)議事録(4月27、28日開催分)とともに発表された米連邦準備理事会(FRB)理事・地区連銀総裁による最新経済見通しでは、コアPCE(個人消費支出)デフレーターの中心的傾向(上下それぞれ3つのデータを除いたレンジ)が2010年・2011年・2012年いずれについても下方修正されたことが重要な特徴だった(次ページ図表3~5参照)。

PCEデフレーター(総合)の長期見通しの欄に記載されている+1.7~+2.0%が、米国では暗黙のインフレ目標と見なされている。巨大なバブルの崩壊によって需給ギャップが拡大しているため、消費者段階の物価が理想的な上昇率を達成するまでにはまだかなりの時間がかかるだろうという見方が、FOMCに参加している人々の間でおおむね共有されていることが確認される。

中心的傾向ではなく、全員の見通しレンジおよび回答分布を見ると、コアPCEデフレーターの予想について、2010年は+0.7~+0.8%と回答したのが3名、2011年は+0.6%と回答したのが1名、2012年についても+0.6%と回答したのが1名であることが分かる。さらに言えば、2011年と2012年については予想数値のばらつきが大きいものの、1月時点と比べると、今回4月見通しでは、回答が全般的に、数字が低い方へとシフトしてきていることが分かる。

要するに、足元でコアインフレの数字が実際に下振れる中で、デフレ方向のリスク認識が、FOMC内で徐々に強まっているということである。

FRBが法的に課されている2つの責務は、物価安定と最大雇用であるわけだが、後者についても、達成するまでの道のりは遠い。失業率の長期予想の中心的傾向は、5.0~5.3%。これが、FOMCが現在想定している米国の自然失業率だと考えられる。しかし、地区連銀総裁の何人かが繰り返しコメントしているように、今年も来年も、そうした満足できる水準まで失業率が低下する見通しは立たない。今年と来年の10-12月期平均の失業率として予想されているのは、8~9%台である。