米国の信用バブル崩壊が実体経済へ波及したうえ、為替水準が円高に大きく振れ、その「複合要因」が日本株に軟調地合いをもたらした。しかし、株価の重石となっていた米国の金融問題は沈静化の兆しを示し、日本の当局も株式の需給対策に乗りだすなど、投資環境は改善しつつある。さらに、為替の水準調整がそれを後押ししており、弱気に傾き過ぎていた日本の株価水準は修正に向かいそうだ。ただ、当局による一連の対策は「守り」であり、経済自体の成長を促すわけではない。従って、この局面の水準修正はあくまで「振り子の反動」と認識すべきだろう。

米国債大増発、ガイトナー財務長官〔AFPBB News〕

昨年12月分のQUICKの株式月次調査では、自動車セクターに対する「売りスタンス」が強まり、「オーバーウエート」から「アンダーウエート」を差し引いたマイナス幅が過去最大を記録していた。

ところが、昨年12月16日~今年3月13日の間、東証株価指数(TOPIX)が12.59%下落したのに対し、輸送用機器は4.47%の上昇を記録した。この間、トヨタ自動車が5月から減産を緩和すると報道されたほか、日産自動車も在庫調整の進展で減産幅を圧縮すると伝えられた。悪材料一辺倒の状況ではなくなり、昨年末に「アンダーウエート」とした投資家の予想は外れた。

「恐怖心指数」を見ると・・・

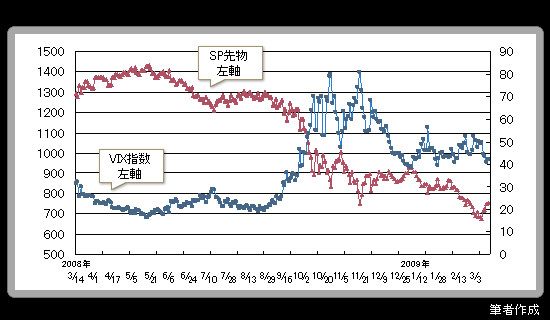

株式を保有する際のリスク尺度としては、「恐怖心指数」が存在する。これは、シカゴ・オプション取引所(CBOE)のボラティリティー指数(VIX)のこと。米国株式市場の先行きに対する、投資家の不安心理を表しているとされる。「株式相場が大幅下落局面を迎えた」と市場参加者が悲観に傾いた場合、VIXは上昇する可能性が高い。

次のグラフでは、VIXとSP先物の直近1年間の推移を示した。2008年9~10月の株価下落は、VIX指数の上昇を伴っていた。9月半ばのリーマン・ショック以降、信用バブルが崩壊し、株式保有に対して多大な恐怖を与えたわけだ。

ところが、2009年2月以降のSP先物の下落過程では、VIX指数の上昇が見られない。株式投資家には、暴落への恐怖心が芽生えなかったと推測される。経済指標の悪化に伴い、当局が多少なりとも対策を講じた結果であろう。

企業の成長予測や配当、外部環境、金利体系など複数のファクターから、株価は形成される。そして、人間が介在して取引を行う以上、「心理」を無視できない。VIX指数の上昇を伴わず下落した株式相場では、理由なき「弱気心理」が市場全体を支配していたと見るべきだろう。