マネーマシンとなりうる理想の高配当株とは?

先ほどの「JT株への投資」では、7%の利回りで配当金を得たとしても、トータルで見て資産が減ってしまい、ここ5年間で見れば失敗の投資と言えるでしょう。では単に「利回りが高い」ということではない「真の理想の高配当株」とはどのようなものでしょうか?

この問いに関し、長期で高配当株によりマネーマシンを作っていくなら「株価が大暴落しない安定した配当金をだし続ける企業」というのが理想的な高配当企業だと思います。特に高配当株で注意しないといけないのは「減配」です。

せっかく高配当株だと思って保有していたのに、業績不振により減配し、インカムゲインが減少してしまってもは元も子もないです。また、「減配発表」と同時に起こるのが「株価暴落」です。高配当株はやはり「高配当」であるがゆえに投資家に保有されている側面もあるので、その魅力が失われてしまえば、当然のように不人気となり売りが殺到し、株価は下落してしまいます。

理想の高配当株のポイント

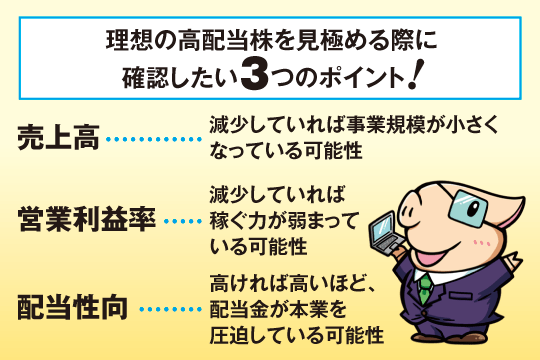

では、どんな特徴を持つ銘柄が「理想の高配当株」となりうるのでしょうか? 私が特に注目しているのが「売上高」「営業利益率」「配当性向」です。

まず1つ目の売上高ですが、売上高は企業全体の事業規模の推移を表します。もしこの売上高が年々減少していれば、企業の事業規模が小さくなっているということを意味するので、今後衰退していくことが予感できるでしょう。ぜひあなたが高配当株を選ぶ際は、売上高が上昇傾向にあり企業規模が大きくなり続けている銘柄を選んでください。

2つ目の「営業利益率」に関しては、本業で稼ぐ力を意味します。たとえ売上高が緩やかに伸びていたとしても、「低価格化」などにより営業利益率が減少し「稼ぐ力」が弱まっていれば、企業は利益創出ができず、いずれ減配するほかありません。

そして3つ目に「配当性向」です。これは「配当金÷1株利益(EPS)」によって求められますが、配当性向が高ければ高いほど「配当金が利益を圧迫している」ということを表します。ちなみに先ほど紹介したJTは、年々営業利益率が低下し、稼ぐ力が弱まってきており、結果として配当性向が90%近くまで上昇しています。

つまり、利益のほとんどを配当金に回してなんとか減配せずに耐えている状況です。このような企業状態から、「減配リスク」を警戒されているからこそ、JTの株価が下落しているのです。いままで闇雲に高配当株を購入していた方は、ぜひ、今回紹介した「売上高」「営業利益率」「配当性向」、この3つのポイントを見つめなおし、もう一度ポートフォリオの見直しや高配当選びをしていただければと思います。