「企業価値」を評価して「安値圏」を算出しよう

では株式の買付けにあたり企業価値を具体的にどう評価すればいいのでしょうか。安定成長企業に投資する場合は、その特性から買値のメドとなる「安値圏」を算出する方法があります。

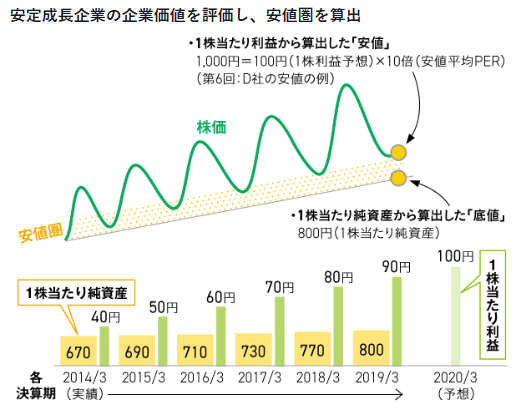

安値圏とは、株価の「安値」から「底値」の範囲をいいます。安定成長企業の安値を算出する方法は、第6回で説明しました。計算式は、「1株当たり利益(予想)×過去3年間の安値平均PER」です。これでピンとこない方は、第6回の記事を読んでみてください。

会社に蓄えられた財産=底値と見る

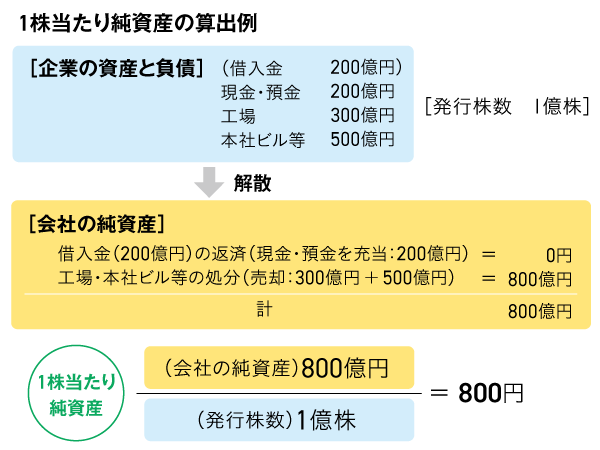

底値とは「もうこれ以上下がらないだろう」と思われる水準をいいます。安定成長企業の場合は、企業に蓄えられた財産(一株当たり純資産)を底値と見ることができます。純資産とは、企業が借りている借金を返済し、保有する工場などの資産をすべて処分して会社に残る財産のことです。このため解散価値ともいわれ、企業が解散した場合に株主に返される財産となります。

1株当たり純資産の数値が高いほど、会社の安定性が高いと評価されます。上場会社の1株当たり純資産は会社四季報などに掲載されています

株式の底値を知ることはとても大切なことです。株式を保有している場合、1株当たり純資産を把握していないと株価が暴落した際どこまで下がるか判断できずに怖くなります。

例えば、保有している株式の株価が1,200円として、その1株当たり純資産が800円とします。その後、マーケット全体が大幅に値を下げ、その企業の株式が900円に下がったとします。するとそろそろ底が見えてきた、などという検討ができます。また、買付けの際も同様に底値が参考となります。

株価は気まぐれ。「安値圏」を買値の参考に

安定成長企業の安値圏を表にしたのが下図です。この会社の2019年3月期の1株当たり純資産は800円、1株当たり利益は90円とします。また、来期2020年3月期の1株当たり利益(予想)は100円、安値平均PERは10倍です。この場合、株価の底値は800円、安値は1,000円(100円×10倍)となります。株価は気まぐれです。安定成長企業の企業価値から評価を行い、「安値圏」を買値の参考としてください。