コミッションから成果報酬(フィー)に変えていこうという動き

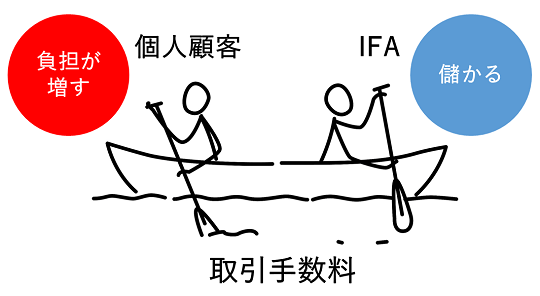

楽天証券に限らずIFA口座では、IFAへの支払報酬が発生します。取引業者や契約によって異なり、どうしてもナイーブな話になってしまうのですが、数割の支払報酬(コミッション)率と表現しておきます。いずれにしても、この手数料と報酬の構図では、個人がたくさんの金額を回転売買で取引するほど、IFAの報酬が増えることになります。IFAがプランニングした売買方法で、利益が出たのならよいのですが、損失を与えても得をするのがIFAだけになると、個人とIFAには利益相反が起こってしまい、顧客本位へ疑問符が生じてしまいます。

IFAで生計を立てるには、コミッションが必要になるものの、手数料に意識が向くほど、個人顧客の利益とギャップが生じてしまう。また、仕組みが複雑な金融商品になるほど、取引手数料が高くなる傾向があるので、こうした商品を顧客に勧めるインセンティブも働いてしまうのではと思ってしまいます。これがIFAやその関係者が現状抱えるジレンマのように思えます。どうすればいいのでしょう? そこでヒントとなるのは、報酬体系をコミッションから成果報酬(フィー)に変えていこうという動きです。

楽天証券のIFA口座では新たに「管理口座コース」が設定されました。個人の取引手数料をネット取引口座と同じ水準に下げ、預かり資産額の年1%を手数料として個人顧客に支払うコースです。IFAの報酬は、預かり資産額1%分から割り当てられます。顧客の資産が増えるほどIFAの報酬も増すため、個人顧客とIFAの利害が一致するというわけです。このコースの設定はIFA法人ごと、個人顧客ごとに選択できるのですが、サービスレベルの維持などの懸念点があるため、「まだ数%の利用に過ぎない」(楽天証券IFA事業部)とのことです。

IFAが所属する金融商品仲介業者によって、取引手数料の体系の他に顧問契約に関するコスト体系も違います。預かり残高に応じて年1~3%を設定する仲介業者が多いと聞きます。コストに相当する付加価値はアドバイスやコーチングといったフワっとした内容だけに、その見極めも大切です。やはり結局のところは、自分にとって納得できる、いいなと思えるIFAに出会えるかどうかがポイントです。逆にIFAにとっても荷が重い顧客だなと思うケースはあるはずです。

IFAとの出会いはお見合いに似ています。IFAとの関係に力を入れる証券会社に問い合わせてもいいでしょうし、IFAや仲介業者が開催するセミナーに足を運んでもいいでしょう。最低でも3社以上のIFAに相談をして提案を受けてみたいものです。提案内容とともにコスト体系についても、分からない点はしっかり質問しましょう。

時間もかかるし手間もかかる。でも、自分の大事なお金は、中立的な立場の資産アドバイザーを得て納得できる運用をしたい――。その熱意があれば、いろんなIFAとの出会いは必ずや自身の金融リテラシーを上げてくれるはずです。

どのようなキャリアを持つIFAが、いま活躍しているのか次回以降で紹介します。