餅は餅屋という言葉があるように、自分でできると甘く見ても門外漢ゆえに失敗するなんてケースは、よくある話です。かくいう私も、息子の髪の毛をバリカンで虎刈りにしたり、筑前煮をつくるつもりが不味いカレーになったりと枚挙にいとまがありません。笑い話ならまだしも、大事なお金の運用で失敗したくはありません。資産運用で後悔しないために、その道の達人をうまく使いこなすようなやり方って、ないものでしょうか。

金融機関の窓口は便利な半面、購入するにはデメリットもある

数十万円、数百万円といったまとまった余裕資金があるとして、「金利ほぼゼロの預貯金に預けっぱなしな状態は実にもったいない!」と思うのであれば、もっと積極的な資産運用を検討すべきです。

でも、経験のない人にとって、元手が(一時的にでも)割れるかもしれない投資をはじめるには、清水の舞台を飛び降りるような覚悟が必要かもしれません。もとより、預貯金以外に“何で運用するのか”探し出して決めるのは簡単ではありません。悩んだ結果、覚悟はできたから、手っ取り早くはじめたいといった人は、証券会社や銀行の資産運用相談窓口に足を運ぶ手段が近道です。

自身のお金事情や今後の生活設計など、いろんな質問に答えることで、株式や債券、投資信託、保険といったおすすめの金融商品を提案してもらえます。証券口座のつくり方や投資資金の送り方など、事務的なハウツーも丁寧に教えてもらえるので安心です。金融商品を購入するうえで代表的な相談先です。

ただ、注意したいこともあります。窓口で相談しながら金融商品を購入するには、それなりに手数料がかかることです。例えば、投資信託であれば購入時手数料(販売手数料)として3%かかるのが一般的。10万円であれば3000円、100万円であれば30000円が投資資金から差し引かれる計算です。相談や提案の内容に違いがなければ、金額が大きくなるほど損した気分になります。逆に投資金額が少なければ、お得かもしれませんが……。いずれにしても、投資のスタート時点から3%負けているわけで、それ以上の運用ができなければ、わざわざ投資信託を買う意味はありません。

“おすすめしたい商品=金融機関が儲かる商品”である可能性

もう1つ注意したいのは、証券会社や銀行によって取り扱っている金融商品はだいぶ違うということです。投資信託に限っても種類や本数はまちまちです。最近ではどこも品揃えを増やしていますが、結局のところ、おすすめされる商品は金融機関が“おすすめしたい商品=金融機関が儲かる商品”であるケースがたびたび指摘されています。

少し横道にそれます。投資信託を所有している間は運用管理費用(信託報酬)というコストが必要で、費用割合は商品によって異なります。主に投信会社の収益になるのですが、一部は販売会社の取り分になります。販売したお客様へのフォローのための費用といった大儀ですが、個人的な体験からそのようなフォローを受けたことは皆無です。運用管理費用がたくさん入る投信信託は、証券会社や銀行にとって販売インセンティブが高い商品なのだと捉えられても仕方ないと思います。

金融商品を販売するうえでは「顧客本位の業務運営」をすべきだと、金融庁もここ数年、口酸っぱくメッセージを発しています。銀行や証券会社の対面販売では襟を正そうとする姿勢も見られてはきました。ただ、的外れな金融商品をおすすめされる事態はほぼないにしても、自分にとって適した金融商品を手に入れられるかは、選んだ金融機関や、たまたま相談相手となった販売担当者の力量に左右されないとは言えません。

おすすめされて購入した投資信託で儲かったのであればよいのですが、当初の提案に対して芳しくない値動きで損失が膨らんだ途端、買わされた! と思いを強くするかもしれません。納得感が弱いまま、金融商品を保有し続けるのはストレスです。

ここまで話を進めたことで、2つの選択肢があります。

1.自分が選んだ金融機関の店頭で、おすすめの金融商品を買って構わない。

2.金融機関の店頭以外に、納得できる方法で金融商品を買ってみたい。

もし、後者を選んだのであれば、いったいどのような手段が残されているのでしょうか?

1つはインターネット証券会社を利用すること。誰かに提案される訳でもなく、自分が選んだ金融商品を好きに購入できます。投資信託の販売手数料も割安、もしくは無料です。でも、他の誰かと相談することなしに自分が納得できるかたちで金融商品を選ぶには、自分から情報を取りに行く姿勢が必須です。ネットや雑誌、新聞などでいろんな知識を得たとしても、専門家のように理解できているわけではないかもしれません。

結果的に、無難な選択肢として、多くの人が推薦する指数連動型のバランスファンドで積立投資をはじめたとして、日々のニュースで株価や金利が乱高下する様子を見るにつけ、このままでよいのかと不安を抱える人は少なくないのです。結局のところ判断への自信がなければ、資産運用への後悔につながりかねないという意味で、話が振り出しに戻ります。

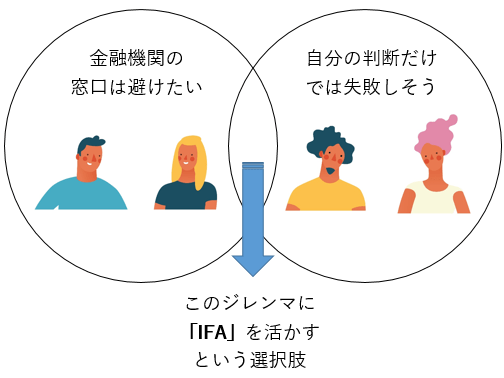

金融機関の窓口で買わされた! ⇒ 自分の判断で投資して失敗した!

こうした負のサイクルに陥りたくはありません。

そこで、別の選択肢として注目されつつあるのが、中立的な視点で個人の資産運用の相談や実際の売買まで面倒を見てくれるアドバイザーの存在です。こうした人たちは、“独立した立場での金融に関する相談相手”という意味で、IFA(Independent Financial Adviser)と呼ばれます。英語の呼び名の通り、IFAは米国で発達した仕組みで、資産運用のみならず住宅資金や相続など、人生全般のお金の相談に応じる専門家として米国ではメジャーな存在です。

いったい日本にはどのようなIFAが存在し、どんな個人が利用しているのか次回以降に紹介します。もちろん、すべてのIFAが自分に適したアドバイザーであるとは限りませんが、資産運用に真面目でこだわり派の人なら、複数のIFAに相談を投げかけてみるのも一案です。