「月額2万3000円・30年・年利5%」で2000万円に届く

6月3日に金融庁が公表した報告書について報じられた、「老後に2000万円不足する」という金額だけがひとり歩きしている感があります。この金額が妥当かどうかはともかくとして、いくら官房長官や金融担当大臣が弁明しようと、いくら金融庁の担当者が謝罪しようと、将来に対する不安が消えるわけではありません。

本当に2000万円不足するのかどうかは、それぞれの家計の事情によるので一概にはいえませんが、先日の記事でも書いたとおり、もし現在の生活にいくばくかの余裕があるのなら、将来のために何らかの準備をした方がいいのは間違いありません。

将来のために自分でお金を準備する手段として、iDeCo(個人型確定拠出年金)は現時点で最強のツールだといえます。運用益が非課税なうえ、掛け金が所得控除の対象となるためです。

iDeCoの詳しい仕組みや使い方については、下記の記事もあわせてご覧ください。

初めての個人型確定拠出年金(iDeCo)ガイド

【30代iDeCoデビューの道vol.1~金融機関選び】 手数料が有利なのはこの8社!

問題は、本当にiDeCoで2000万円を貯められるのかどうかです。

試しに計算をしてみましょう。

企業年金に加入していない会社員は、月額2万3000円、年間で27万6000円が掛け金の上限となります。この条件で30年間掛け続けると、どれだけ増えるでしょうか?

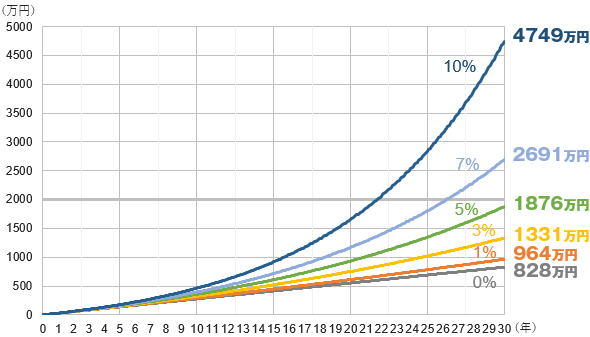

【図表】iDeCoにおける年平均利回り別のお金の増え方

| 年利 | 10年 | 15年 | 20年 | 25年 | 30年 |

|---|---|---|---|---|---|

| 0% | 276万円 | 414万円 | 552万円 | 690万円 | 828万円 |

| 1% | 290万円 | 446万円 | 611万円 | 783万円 | 964万円 |

| 3% | 321万円 | 520万円 | 752万円 | 1020万円 | 1331万円 |

| 5% | 355万円 | 609万円 | 934万円 | 1348万円 | 1876万円 |

| 7% | 394万円 | 716万円 | 1168万円 | 1802万円 | 2691万円 |

| 10% | 460万円 | 917万円 | 1654万円 | 2839万円 | 4749万円 |

元本は828万円。これをiDeCoで毎月お金を掛け続けると、年利10%の場合、30年後にはなんと4749万円に。これだけあれば老後を安心して暮らせそうです。年利7%でも2691万円なので、金融庁が言う2000万円をクリアしています。

年利5%だと、2000万円に少し届かない1876万円。惜しい、と言いたいところですが、ここで所得控除の仕組みが生きてきます。

上記の表は所得控除を考慮していません。年間の控除額は、年収400万円だと4万円強、500万円だと5万5000円ほどになります。30年間の総額は125~165万円程度。この控除額を加えれば、年利5%でも2000万円に届く計算になります。

また、実際の資産運用では、一定の利回りがずっと続くようなことはありません。平均して年利5%になったとしても、途中で値上がりや値下がりを繰り返します。

積立投資が最も威力を発揮するのは「一度下がってから上がる」という場面です。30年の間には、「下がってから上がる」場面は何度も訪れるはずなので、上記のシミュレーション以上の成果が得られることも考えられます。年平均利回りが4%程度でも、2000万円に届くことはじゅうぶんにありえます。

外国株式中心の運用なら年利5%も現実的

さて、年利7%なり5%なりの運用が、iDeCoで本当にできるのでしょうか? iDeCoで扱う投資信託を買ってはみたけれど、年利1~2%しか増えなかったら、すべては絵に描いた餅です。

「MSCIコクサイインデックス」という株価指数があります。これは日本を除く先進国全体の株式を対象とする指数で、この指数に連動する運用成果を目指すインデックス型の投資信託を、多くの証券会社や銀行がiDeCo用の運用商品として扱っています。

この指数のパフォーマンスを見てみると、2019年5月末時点での直近5年間で年率6.33%の上昇。10年間では11.07%の上昇となっています。1994年以来の25年間で見ても、年率8.57%と高い伸びを示しています。このペースでの成長が今後も続けば、30年後を待たずして2000万円という目標に到達しそうです。

ただし、これはあくまでも米ドル建てでのパフォーマンス。私たちが投資する際は、ドル円の為替レートや、投資信託の運用手数料の影響も考えなければいけません。

実際の投資信託ではどうでしょうか。

MSCIコクサイインデックスへの連動を目指す『インベスコ MSCIコクサイ・インデックス・ファンド』という投資信託の運用実績は、2019年5月末時点の運用報告書によると、直近5年間で年率7.0%、10年間では11.6%。為替変動の影響が良い方に出たために、運用手数料控除後のパフォーマンスでも、ドル建てのMSCIコクサイインデックスより高い値を示しました。

ただし、2002年3月からの設定来の年平均利回りは約4.8%。投資を始める時期がITバブル直後の株価が比較的高い時期か、リーマン・ショック直後の株価が暴落した時期かで、見かけ上の平均利回りは大きく変わってしまいます。

もっとも、先ほど説明したように、iDeCoのような積立投資では「値下がりしたときに多く買える」という特性があるので、株価が比較的高い時期に積立投資を始めたとしても、ITバブル崩壊やリーマン・ショックが絶好の買いどきになり、かなりの運用成果を得られたことが考えられます。

株式は短期的な値動きが大きいので、株式のみで運用するのは不安だという方は、債券なども含むバランスファンドで運用するという手もあります。その際に株式の割合が60%以上の商品を選べば、年平均5%前後の利益はじゅうぶんに期待できそうです。

ただ気をつけなければいけないのは、株式にせよ債券にせよ、値下がりして元本を下回る可能性があることです。たとえばiDeCoの運用期間を終える直前にリーマン・ショックのような金融危機が起きて、せっかくコツコツと増やしたお金を大きく減らした状態で運用期間が終わってしまっては目も当てられません。特に株式は値下がり幅が大きい傾向があるので、運用期間が残り少なくなってきたら、株式の一部を債券や元本確保型に移すなどして、万一の事態に備えておくことも必要かと思います。

「月額2万3000円」をどう捻出すべきか

このように、iDeCoで2000万円貯めることは決して夢物語ではありません。ただしそれは「月額2万3000円、年間27万6000円を30年間支払い続ける」という条件を満たした場合の話です。しかも30年間続けてようやく2000万円に届くかどうか。40歳を過ぎた方にとっては、退職までの残された時間で、iDeCoだけでじゅうぶんな資産を形成するのはかなり困難です。

そもそも、月額2万3000円という決して少なくないお金を、将来のためとはいえ支払える余裕があるのか、という問題があります。住宅ローンを抱える方や、子どもがいる家庭ならなおのこと。こうした現実が、金融庁の報告書が国民の反感を買った最大の理由だと思われます。

それでも、今後は公的年金制度に頼れないこと、95歳、100歳まで生きることを考えたらお金が足りなくなることは、残念ながら避けられない現実です。

マイホームのローンや子どもの教育費でたいへんなのに、「自助努力」と言われても……。

マイホームのローンや子どもの教育費でたいへんなのに、「自助努力」と言われても……。

月2万3000円ということは、1日あたり800円弱。これをどうやって捻出すべきでしょうか。

収入を増やすか、支出を減らすか、そのいずれかしかありません。

日々の仕事がそこまで負担ではない方は、副業という方法が考えられます。

収入はそこそこあるけれど忙しいという方は、節約が現実的な手段になるでしょうか。昼食を質素にするとか、お酒の量を減らすとか、そうした地道な努力を積み重ねれば、必要なお金はどうにか作れそうです。

住宅ローンの繰り上げ返済を考えている方は、あえて返済せずに、そのお金を投資に回すという手が考えられます。ローンの利率より、投資信託などで運用したときの運用利回りが上回る可能性が高いためです。「借金して株を買う」みたいな状況は抵抗があるかもしれませんが、投資信託を通じて世界の株式や債券を買うことは、世界経済を支えることでもあるので、決して後ろめたいことではありません。

年金に関する話題が、今もニュースを賑わせています。政治家や役人の過敏な反応にまどわされることなく、きちんと現実を見据えて、私たちひとりひとりができる範囲の備えをすることが大切だと思います。