本記事は1月13日付フィスコ企業調査レポート(VTホールディングス)を転載したものです。

執筆 客員アナリスト 寺島 昇

本資料のご利用については、必ず記事末の重要事項(ディスクレーマー)をお読みください。当該情報に基づく損害について株式会社日本ビジネスプレスは一切の責任を負いません。

自動車関連の事業を中核に、積極的なM&A戦略で急成長中

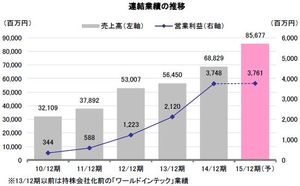

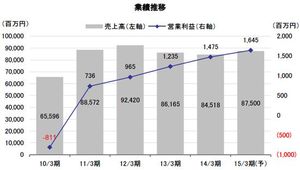

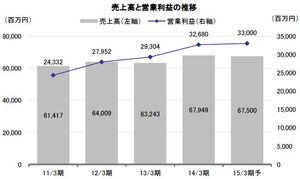

VTホールディングス<7593>は傘下に子会社27社および関連会社9社を擁する純粋持株会社。主たる事業は新車販売、中古車販売、サービス、レンタカーなどの自動車関連で、売上高の96.7%を占める。M&A戦略により事業を拡大し、上場直前の1998年3月期から2014年3月期までの間に売上高で18倍、経常利益で33倍の成長を遂げた。

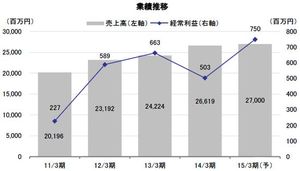

2015年3月期の第2四半期累計決算は、売上高が62,670百万円(前年同期比3.7%増)、営業利益が2,840百万円(同29.8%減)、経常利益が2,888百万円(同26.8%減)、四半期純利益が2,076百万円(同3.9%減)となった。国内の中古車市況悪化の影響で中古車部門の粗利益が減少したことや、車検サイクルの影響でサービス部門が振るわなかったことが減益の主要因。

2015年3月通期の業績は、売上高が141,000百万円(前期比6.3%増)、営業利益が8,000百万円(同20.7%減)、経常利益が7,900百万円(同20.8%減)、当期純利益が4,800百万円(同6.4%減)と予想されている。期初予想に対して、売上高は新規買収子会社の寄与により上方修正されたが、利益は上半期の実績を反映して下方修正された。ただし、かなり厳しい見直しを行っていることから、これ以上の下振れはなさそうだ。

中期経営計画の目標として売上高経常利益率8%以上(2014年3月期実績7.5%)、自己資本比率40%以上(同33.9%)を掲げているが、実現される日も遠くはなさそうだ。株主還元や投資家対応にも積極的で、4月には1:3の株式分割を実施して株式市場での流動性を高めている。また、配当性向の目標を30%に引き上げると宣言しており、利益向上に伴い増配の可能性もある。

Check Point

●積極的なM&A戦略と徹底した収益改善ノウハウに強み

●新規子会社が増収に寄与するも高収益部門の伸び悩みから減益

●15/3期は増収を見込むが、厳しい業界環境のなか減益予想

会社概要

上場以来M&A戦略を推進、売上高18倍、経常利益33倍の高成長

(1)沿革

同社は純粋持株会社であり、その傘下に子会社27社、関連会社9社を擁して事業グループを形成している。次表に見られるように、ホンダ<7267>系ディーラーのホンダベルノブランド最後発である(株)ホンダベルノ東海として出発した同社だが、1998年9月の名証2部上場後すぐにM&Aを開始した。上場の目的はM&A戦略の推進にあり、その後同社は毎年のようにM&Aを繰り返して事業エリアを拡大、全国屈指の利益額を誇る自動車ディーラーへと成長した。上場直前の1998年3月期から2014年3月期までの間に売上高で18倍、経常利益で33倍の成長を遂げた。

今日では日産<7201>系ディーラーも傘下に持つなどメーカー系列に捉われない事業拡大も実現させており、レンタカー事業の全国展開のほか、中古車輸出、海外ディーラーに対するM&Aなど世界市場も視野に入れた自動車関連サービスのフルライン戦略を掲げて事業展開を行っている。