7月26日に発表された米6月の新築住宅販売は年率33万戸(前月比+23.6%)で、市場予想中心である32万戸を上回った。米国の株価は、欧州ストレステストの結果や、一部企業の好調な決算内容とともに、上記指標も材料にしながら上昇した。だが、この日の米債券市場は冷静。前回5月分が大幅に下方修正されていたこと、急落後のリバウンドであるため販売戸数水準自体は過去2番目の低さであることを、しっかり把握して対応。米10年債利回りが3%を超えたところでは押し目買いが強まり、切り返していた。

だが、7月27日の市場は、やや様子が違っていた。コンファレンスボードからこの日発表された米7月の消費者信頼感指数(1985年=100)は50.4で、前月改定値から3.9ポイント低下した。市場予想中心が51.0だったので、結果は下振れである。しかし、米国債がこれを材料に買い進まれることはなく、米10年債利回りは一時3.05%に上昇した。この日行われた米2年債入札は好調な結果だったが、7月28日以降に行われる5年債や7年債の入札をにらんだポジション調整売りが持ち込まれたほか、米5月のS&P/ケースシラー住宅価格指数が20都市ベースで前年同月比+4.6%となり市場予想中心を上回ったことも、債券相場を圧迫したという。

この間、米株式市場ではニューヨークダウ工業株30種平均が小幅ながら4営業日続伸。米7月の消費者信頼感指数については、「足元の景況感の弱さは半ば予想されていたことから、あまり大きく反応しなかった」(時事通信が伝えた大手証券コメント)。米景気指標の悪化に対する債券や株式の市場参加者の反応の仕方が、微妙に変わってきたことがうかがえる。

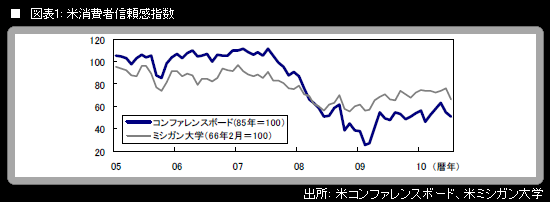

米7月の消費者信頼感指数について言うと、6月分の急低下に比べ、7月分の低下幅には迫力がなかった上に、市場の「目線」がある程度下がっていたため、サプライズにはなりにくかった。また、消費者信頼感指数は、2カ月連続で下がったとは言っても、7月の50.4という水準は、今年2月の水準(46.4)よりも、まだ高い。ミシガン大学消費者センチメント指数(1966年2月=100)を見ても、7月は速報で66.5。2009年8月(65.7)以来の低水準にすぎない。米国民の雇用や所得についての認識は引き続き非常に弱いものの、米消費マインド指数については、悪化はしていても、「底割れ」とまでは判断できない。

グローバルなマネーの状況をみる上で、為替相場の変動に注目すると、このところ顕著なのが、ユーロの買い戻し(ドルの売り戻し)である。欧州ストレステストの結果がいわば予定調和的に市場参加者の不安を和らげるものになったことで、投資マネーのリスクテイク志向が部分的に復活している。これは「質への逃避」からの米国債買いを減少させる要因であり、米景気指標の悪化にもかかわらず米長期金利が下げ渋る(ないし小幅上昇する)ようになってきたことに、ある程度寄与していると考えられる。

筆者は7月23日作成「米中古住宅販売が予想比上振れ」の中で、次のようにコメントした。

「いまは、米経済について楽観論に傾斜していた市場の見方が、悲観の方向へと、その『立ち位置』の修正を余儀なくされている途中段階である。個別の経済指標について、市場予想の水準が実態よりも高すぎるものの、実際に出てくる数字が下振れる結果、市場が動くというプロセスをたどっている。しかし、市場の『立ち位置』の修正は、徐々に進んでいく。個別の経済指標についての市場予想の水準は、実態に沿ったものに、さらには実態よりも低い(悲観の方向に傾斜しすぎた)ものになっていくであろう。そして、いずれかのタイミングで、低すぎる市場予想に対して、実際に出てくる数字が顕著に上振れるケースが出てきて、これが株価にとってはポジティブサプライズとなり、債券市場は予想外の悪材料と受け止めた上で、調整局面入りするのではないか」

7月27日の市場の動きからは、米国の債券相場が、少なくともいったん「仕切り直し」になりつつあること、つまり、「断続的な金利低下余地模索局面」が一巡して、「金利低水準でのもみ合い局面」に移行しつつあることが示唆されているのではないかと、筆者は受け止めている。米国さらには日本の長期金利が足元の水準から一段と低下していくためには、市場の「目線」の低下度合いの「さらに先」を行くような、景気・物価指標面での予想外の大きなサプライズが必要になってくると考える。