債券相場は軟調地合いを継続。現物中長期債でも売り物が目立ち、28日には10年債利回りが1.420%に上昇し(8月12日以来の高水準)、5年債利回りは一時0.7%台に乗せた。

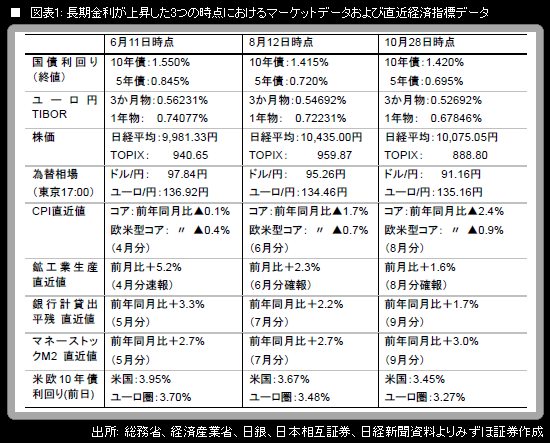

国内債券相場を取り巻く環境を、表の形で簡単に整理しておきたい。10月28日、同日と10年債利回りがほぼ同水準だった8月12日に、10年債利回りが今年に入って最も高い1.560%をつけた6月11日を加えた3つの日について、短期金利、株価、為替相場、消費者物価、鉱工業生産、銀行貸し出し、マネーストック、米欧長期金利を比較してみた。

筆者のみるところ、特に8月12日時点との比較で、10月28日の長期金利水準には違和感がある。バランスを欠いており、オーバーシュートの感が強い。

短期金利は、低下している。株価は、下がっている。為替相場は、ドル/円については円高である。消費者物価指数(CPI)は、通常のコア、欧米型コア(=食料<酒類を除く>及び生鮮食品を除く総合)ともに、前年同月比マイナス幅が拡大している。鉱工業生産は、モメンタムが鈍化している。貸し出しの伸びは落ち、マネーストックは伸びが加速している。そして、米欧の長期金利は、水準を切り下げている。

また、6月11日の各種データとの比較からは、国債発行額の大幅増加という要因以外では、今回の債券相場調整局面で10年債利回りが1.5%台に乗せていくようなことは、少なくとも現時点では想定し難いことが示される。基本に沿って、ファンダメンタルズや金融政策を軸に長期金利の方向を考える場合、上昇ではなく低下こそが、自然な動きである。