(池田 信夫:経済学者、アゴラ研究所代表取締役所長)

外国為替市場で、1ドルが130円の大台に乗った。130円をつけたのは2002年以来、20年ぶり。ウクライナ戦争直前の115円から、2カ月で12%という急激な値下がりである。

このきっかけは日銀の金融政策決定会合で、「指し値オペを毎営業日やる」という強硬な方針が決まったためだが、130円は通過点だろう。円はまだ高すぎるからだ。

黒田総裁の宣言した「円売り介入」

長期金利を事実上0.25%以下に固定する異例のオペレーションについて、日銀の黒田総裁は記者会見で「憶測を払拭するためだ」として量的緩和を今後も続ける決意を示し、「円安が日本経済にとって全体としてプラスだという評価は変えていない」と述べた。

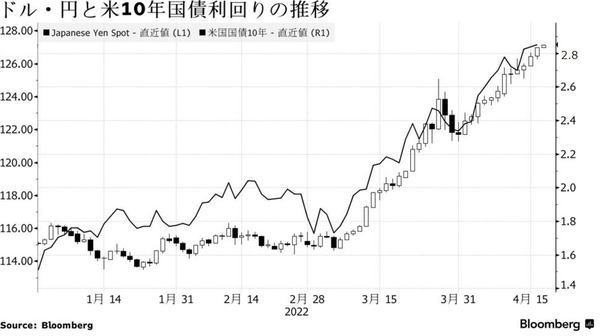

これが外為市場には円安容認と受け止められたわけだが、彼はそれを想定していたようにみえる。図1のように、短期的にはドル/円レートは日米の長期金利の差で決まるので、日米の金利差が拡大している中で日本の長期金利を固定するのは、円売り介入と実質的に同じである。

130円になっても黒田総裁が円安に誘導するのは、最適水準がもっと円安だと考えているからだろう。これは彼が総裁になったときからの一貫した方針で、日銀のインフレ目標も実質的には円安ターゲティングだった。

この円安は、どこまで行くのだろうか。為替レートが何で決まるかについては諸説ある。変動相場制を提案したミルトン・フリードマンが想定していたのは、貿易黒字も赤字もなくなって世界全体で一物一価になる購買力平価(PPP)だった。

このPPPを簡単に示すのがエコノミスト誌の「ビッグマック指数」だが、これでみるとビッグマックの価格は日本では390円だが、アメリカでは5.44ドルなので、1ドル=130円で換算すると707円。円はPPPより45%も過小評価されている。

それが均衡に戻るとすれば、1ドル=71円ぐらいに上がるはずだが、そう考えている人は、市場関係者にも経済学者にもいない。それは外為市場が、ビッグマックのような商品の取引を決済する市場ではないからだ。