「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回も前回に引き続き、子どもの教育資金を投資で準備するためのお話。キーワードは「スケジュール」です。

これまで、筆者は一貫してインフレの懸念、そして懸念の解消としての投資について述べてきました。なかんずく、教育費はインフレ傾向が強いことを申し上げてきました。

ということで今回は、お子様の教育資金を投資で準備するお話です。

なお、あらためて申し上げるまでもございませんが、投資は「未知の未来への投資」です。そして、その結果は投資をされた方ご自身のものです。

なので、本稿をご覧いただき、本稿に書かれたことを実践し、その結果、「ウチの子どもの教育資金が足らなくなった!」ということになったとしても、筆者は責任を負えません。

また、逆に本稿の通りに実践したら、「教育資金が余ってしまって、留学までできるようになった」としても、ご報告も感謝も不要です。

以上の前提で、ご覧ください。

まず、積立投資のスケジュールを考える

お子様が生まれた時、つまり、お子様が0歳の時を投資のスタートとします。

投資は、例えまとまった現金があったとしても、一括投資ではなく、積立投資をおすすめします。

積立投資をお勧めする理由は2点あります。

理由の1点目は、本連載の第17回をご覧ください。

理由の2点目は、まとまった現金は、現金のまま持っておいた方が、今後、「いざ」という時に……たとえばコロナ禍のようなことが起きた時に……助かるからです。

そして、積立投資の対象は投資信託など、資産の分散が利く対象が良いでしょう。なお、本稿では投資信託を以下、ファンドと称します。

「オリ○ン○ルラ○ドの株主優待で、子どもと出掛けたい!」というお気持ちの方もいらっしゃるかもしれませんが、個別の株式への投資は、お子様の教育資金の準備とは全く別の、家計の余剰資金でなさってくださいませ。

さて、お子様の教育資金の準備のための積立投資を始める前に決めておきたいのが、スケジュールです。

教育資金は、必要となる時期が明確に決まっています。そして、必要となる時期に合わせて準備ができる、いわば計画性を伴っているのが学資保険の強みなのですが、投資には、そういった必要となる時期に合わせるという計画性はありません。

ですので、投資においては、ご自身によるスケジュールが大切です。とはいえ、仕事のスケジュールなどのように厳密なものではなく、以下のような、ざっくりとしたもので良いのではないでしょうか?

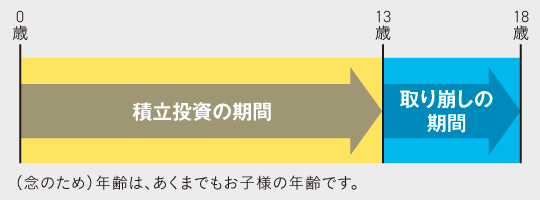

図表1は、あくまでも例えばのお話ですが。

0歳から13歳までの13年間を、積立投資の期間とします。

そして、13歳から18歳までの5年間を、「取り崩しの期間」とするのです。

13歳で積立投資を終えた時に、納得できるパフォーマンスを挙げていれば、積立投資で得たファンドを、ただちに解約しても良いかもしれません。

しかし、積立投資を終えた時点で、納得のできるパフォーマンスではないかもしれません。そんな場合に備えて、解約のタイミングを探る期間と位置付けて、13歳~18歳を「取り崩しの期間」と名付けました。

また、積立投資で得たファンドは、一度に解約する必要はありません。

何度かに分けて、段階的に解約することも可能ですし、据え置いたままにすることもできます。

なので、納得のできるパフォーマンスの到来を待つ期間とする、という考え方もありですね。そのための「取り崩しの期間」です。

なお、繰り返しになりますが、「13歳まで積立投資、18歳まで取り崩しの期間」というのは、あくまでも例です。積立投資の期間を、もっと長くしても良いかも知れませんし、短くしても良いかも知れません。

ところで、13年掛けて積立投資を行ったから、あるいは5年間ファンドのまま据え置いたからといって、納得のできるパフォーマンスを必ず挙げることができるとは限りません。投資は「未知の未来への投資」ですから。

とはいっても、選んだファンドの過去の実績や、歴史的な出来事などは調べることができると思いますので、ファンドを選ぶ時に目論見書や運用報告書などで確認するようにしましょう。温故知新という言葉もある通り、歴史的な出来事と、その出来事に対する株価への影響は知っておいた方が良いでしょう。

では、お子様の教育資金を準備するための投資にあたり、どのようなファンドを選んだら良いでしょうか?