IFA(Independent Financial Advisor)とは、特定の金融機関に属さない金融アドバイザーのこと。本連載では、資産運用のプロとして活躍するIFAの情報や、IFAの活用法についてお伝えします。

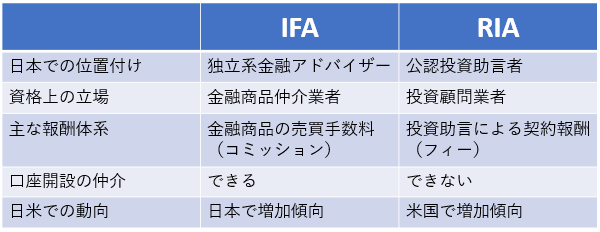

IFAの本場、アメリカでIFAはアドバイザー(顧問)と名乗ってはいけません。証券取引委員会(SEC)の見解で、金融商品の売買で手数料(コミッション)を得ている立場では、顧客との受託者責任の観点からアドバイザーとは言えないというのが理由です。アドバイザーと名乗れるのは、商品の売買に一切タッチしない投資顧問業務をするRIA(Registered Investment Adviser)と呼ばれる人たちだけ。いま、アメリカではIFAからRIAへと勢力が移りつつあるようです。

アドバイザーと名乗ってはいけないアメリカのIFA

IFAとRIAの違いって?

日本でのIFAは、職業的には金融商品仲介業者です。独立系とはいえ、金融商品の売買により手数料のマージン(コミッション)を仲介した証券会社から得ている以上、顧客との利益相反が生じてしまうのではと考えてしまいます。最近では、顧客の預かり残高に応じた報酬(フィー)をラップサービスで打ち出すIFA会社も目立ちますが、そこで運用される投資信託の選別において、信託報酬の観点から顧客との利益相反が生じるのではないかと心配してしまいます。

個人の投資顧問だけを担うRIAは、日本ではまだまだ稀有な存在です。RIAが提供したいサービスや価値は何なのか、RIA JAPAN おカネ学株式会社の代表である安東隆司さんに聞いてみました。

海外ETFによる低コスト運用が資産を増やす確率が高い選択肢

安東 隆司さん

安東 隆司さんRIA JAPAN

おカネ学株式会社 代表

――RIA(投資助言業)として、どのようなサービスを提供しているのですか?

安東 お客様と契約した資産残高に応じた報酬をいただき、投資助言を行います。お客様の資産が増えれば、それだけRIAの報酬も高まります。あくまでお客様の資産をできるだけ効率よく増やすことにインセンティブが働くため、低コストで優れた商品を、金融機関のしがらみを無しにして検討できます。コストの高い金融商品を頻繁に売買してもらう必要もなく、顧客利益を追求しています。

――具体的には、どのような運用プランを提案しているのでしょうか?

安東 お客様によって、すべてテーラーメイドなのですが、世界分散投資でのポートフォリオを組む際は、海外ETFが基本です。海外ETFは信託報酬も0%に近い水準です。私にとっては低コストのインデックス運用こそ、お客様の資産を増やす確率が高い選択肢だと考えています。

――海外ETFに詳しい金融アドバイザーは、日本ではとても少ない印象です。

安東 海外ETFは販売へのキックバックもなく、金融機関や仲介業者の証券ブローカーが積極的に取り入れたい商品ではないかもしれません。もともと私は銀行、証券、信託銀行でプライベート・バンカーとして、ヘッジファンドや仕組み商品など世界の最先端の運用に触れてきました。2007年には海外ETFを使った運用に携わっています。10年以上の経験から、ETFプロバイダーによる特徴も理解しているつもりです。

※「第11回ETFコンファレンス」のウェブサイトより S&Pダウ・ジョーンズ・インデックス主催の「第11回ETFコンファレンス」では、有力運用会社と並び協賛企業となったRIA JAPAN

※「第11回ETFコンファレンス」のウェブサイトより S&Pダウ・ジョーンズ・インデックス主催の「第11回ETFコンファレンス」では、有力運用会社と並び協賛企業となったRIA JAPAN

――実際に顧客が海外ETFでポートフォリオを組む際は、どのようにしているのでしょうか?

安東 RIAの業務は、証券口座の開設手続きを含め証券業に一切タッチしないのが重要なルールです。お客様は既存の証券口座を通じてご自身で売買される必要があります。もし、誰かに証券の売買発注をお願いしたいと考える際は、IFAを通じて取引していただく手段もあります。売買発注に関して、私とIFAに金銭のやり取りはありません。あるのは、お客様に同意いただいたうえでの売買等のデータの共有だけです。IFAに依頼する際は外国株で1%程度の売買手数料がかかることが多いと聞いております。頻繁に売買することはないので、IFAにとってコミッションのメリットは薄いと思われます。